Comment expliquer qu’en 2025, alors que l’immobilier vacille et que les livrets stagnent, les actions à dividende mensuel s’imposent comme un choix stratégique ? Oubliez les préjugés sur la volatilité des dividendes : avec les corporate bond ETF et les REIT comme Realty Income, le flux de trésorerie devient une source stable, calculable, presque rassurante. On ne parle plus seulement de rendement brut annuel, mais d’un calendrier des dividendes pensé pour maximiser le retour sur investissement et offrir aux retraités une stabilité qui rivalise avec les meilleures SCPI.

Les meilleures actions à dividende mensuel affichent un rendement moyen de 5,8 %, avec certains titres comme STAG Industrial atteignant 4,37 % et des ETF diversifiés garantissant des performances régulières. Ces investissements permettent d’optimiser son taux de rentabilité tout en maîtrisant le risque de perte, en s’appuyant sur une sélection rigoureuse par les sociétés de gestion.

Au fil de cette analyse, nous décortiquons les véritables avantages des dividendes mensuels : de la value sur le cours aux subtilités du détachement des dividendes. Entre calculer dividende et anticiper les taux de distribution, il ne s’agit plus simplement de choisir action après action, mais de bâtir une stratégie où chaque placement immobilier ou financier joue son rôle. Prêt à bousculer vos repères et explorer les coulisses de l’investissement ? En parallèle, découvrez comment préparer sa retraite financièrement grâce à la régularité des dividendes mensuels.

Qu’est-ce qu’un dividende mensuel ?

Le marché des dividendes mensuels connaît une croissance impressionnante de 15% en 2025, attirant de plus en plus d’investisseurs en quête de revenus réguliers. Cette stratégie d’investissement, longtemps méconnue en France, devient progressivement incontournable pour construire un patrimoine générant des revenus stables tout au long de l’année. Identifiez la meilleure action dividende pour maximiser vos revenus mensuels tout en maîtrisant le risque.

Définition du dividende mensuel

Un dividende mensuel représente une distribution régulière versée chaque mois par certaines sociétés cotées à leurs actionnaires. Contrairement aux dividendes traditionnels versés annuellement ou trimestriellement, cette approche offre :

- Une société qui verse un dividende chaque mois garantit des revenus prévisibles

- Un flux de trésorerie constant pour l’investisseur

- Une possibilité de réinvestissement plus fréquente

- Une meilleure gestion budgétaire pour les retraités

Cette distribution régulière constitue l’essence même des revenus passifs modernes. Elle peut être complétée par la meilleure assurance vie 2025 pour garantir performance et sérénité.

Comment fonctionnent les versements mensuels ?

Le mécanisme des dividendes mensuels repose sur un processus structuré où l’entreprise divise son dividende annuel par douze pour offrir des paiements réguliers. Les sociétés établissent un calendrier précis respectant les contraintes réglementaires et opérationnelles de chaque marché boursier.

Les dates clés du versement mensuel comprennent :

- La date de déclaration du dividende

- La date de détachement (ex-dividend)

- La date d’enregistrement et de paiement effectif

Pour une solution totalement sans risque, explorez le compte à terme 2025 et sécurisez votre capital tout en percevant un revenu fixe.

Pourquoi préférer un dividende mensuel à un dividende trimestriel ?

Les investisseurs privilégient de plus en plus les actions à dividende mensuel pour optimiser leur stratégie. Cette préférence s’explique par plusieurs avantages décisifs :

- Réinvestissement accéléré grâce aux flux de trésorerie réguliers

- Lissage des revenus sur l’année entière

- Effet de capitalisation composée amplifié

- Réduction de la volatilité des dividendes

- Adaptation parfaite aux besoins de trésorerie

Ces bénéfices font des dividendes mensuels un choix privilégié pour les investisseurs recherchant stabilité et croissance.

Découvrez le capital nécessaire pour vos objectifs de dividendes mensuels

Prêt à diversifier avec des investissements alternatifs ?

Découvrez Online Asset pour des rendements de 15% nets annuels

Classement 2025 : les 15 meilleures actions à dividendes mensuels

Le marché américain des dividendes a connu une transformation majeure depuis 2020, avec une hausse de 40% du nombre d’entreprises proposant des distributions mensuelles. Notre sélection rigoureuse s’appuie sur des critères stricts : historique de versement, taux de distribution soutenable, croissance du dividende et solidité financière de l’entreprise.

Top 5 des actions américaines à dividendes mensuels

Les REITs dominent le marché des distributions mensuelles grâce à leur modèle économique particulièrement adapté. Ces sociétés immobilières génèrent des revenus passifs stables issus de leurs loyers.

| Société | Ticker | Rendement (%) | Croissance du dividende | Points clés |

|---|---|---|---|---|

| Realty Income Corp. | O | 5,8 | 30 ans | Occupation 98,8 %, modèle triple net lease |

| STAG Industrial Inc. | STAG | 4,37 | Stable depuis 2011 | Focus e-commerce, portefeuille d’entrepôts diversifié |

| Main Street Capital Corp. | MAIN | 5,4 | 12 ans | BDC, dividendes trimestriels, 44,72 $ cumulés |

| EPR Properties | EPR | 6,7 | Reprise post-pandémie | Immobilier expérientiel : cinémas, centres de loisirs |

| LTC Properties, Inc. | LTC | 5,9 | 29 ans | REIT santé senior, croissance portée par la démographie |

1. Realty Income Corp. (O)

Leader incontesté des REITs retail, Realty Income affiche un rendement de 5,8% en mai 2025, avec 30 années consécutives de croissance du dividende. Surnommée « The Monthly Dividend Company », elle possède plus de 15 600 propriétés commerciales et maintient un taux d’occupation remarquable de 98,8%. Son modèle de triple net lease offre une stabilité exceptionnelle face aux REITs concurrents comme Corum Origin. En savoir plus sur Realty Income

2. STAG Industrial Inc. (STAG)

REIT industriel spécialisé dans les entrepôts logistiques, STAG Industrial propose un rendement de 4,37% avec une distribution stable depuis 2011. L’entreprise bénéficie directement de l’essor du e-commerce et de la demande croissante en espaces de stockage. Sa stratégie d’acquisition ciblée lui permet de maintenir un portefeuille diversifié de qualité.

3. Main Street Capital Corporation (MAIN)

Cette BDC offre un rendement du dividende exceptionnel de 5,4%, accompagné de dividendes supplémentaires trimestriels. Avec 12 ans de croissance continue et des investissements dans les PME américaines, MAIN a distribué plus de 44,72$ par action depuis son IPO. Sa politique de dividende flexible s’adapte aux conditions de marché.

4. EPR Properties (EPR)

REIT spécialisé dans l’immobilier expérientiel (cinémas, centres de loisirs, éducation), EPR affiche un rendement de 6,7 % (dividende mensuel relevé à 0,295 $ en mai 2025). Après une période difficile durant la pandémie, la société a retrouvé sa dynamique avec un portefeuille diversifié résistant aux tendances de consommation actuelles.

5. LTC Properties, Inc. (LTC)

Spécialisé dans l’immobilier de santé senior, LTC propose un rendement brut annuel de 5,9% avec 29 ans de dividendes consécutifs. La démographie vieillissante constitue un moteur de croissance durable.

Top 5 des actions canadiennes et européennes performantes

Le marché canadien excelle dans les dividendes mensuels grâce à sa réglementation favorable et ses secteurs énergétiques et télécoms robustes. Ces entreprises offrent une stabilité pour les retraités recherchant des revenus prévisibles.

| Société | Ticker | Rendement (%) | Croissance du dividende | Points clés |

|---|---|---|---|---|

| Savaria Corporation | SIS | 4,1 | Soutenue par des acquisitions | Solutions de mobilité, demande portée par le vieillissement |

| Pembina Pipeline Corporation | PBA | 5,8 | 28 ans | Contrats long terme, position stratégique dans le transport d’énergie |

| TELUS Corporation | T | 7,5 | Croissance modérée annuelle | Télécoms diversifiés (mobile, internet, santé numérique) |

| Enbridge Inc. | ENB | 6,7 | 28 ans | Infrastructure énergétique essentielle et transition verte |

| BCE Inc. | BCE | 5,9 | Suspendue après la baisse 2025 | Oligopole télécom, investissements massifs en fibre et 5G |

6. Savaria Corporation (SIS)

Leader nord-américain des solutions de mobilité, Savaria affiche un taux de rendement de 4,1% avec une croissance soutenue par acquisitions. Le vieillissement démographique garantit une demande croissante pour ses produits d’accessibilité. Découvrir les investissements Savaria

7. Pembina Pipeline Corporation (PBA)

Cette infrastructure énergétique critique offre un rendement moyen de 5,8% avec 28 ans de croissance du dividende. Ses contrats long terme et sa position stratégique dans le transport d’énergie assurent des revenus stables malgré la volatilité du secteur.

8. TELUS Corporation (T)

TELUS Corporation séduit les investisseurs avec un rendement attractif d’environ 7,5 %, porté par sa position solide dans le secteur des télécommunications. Cet opérateur diversifié combine une base d’abonnés stable, des services étendus (mobiles, internet, santé numérique) et une politique de dividende prudente mais régulière. Grâce à une croissance annuelle modérée de son dividende et une excellente visibilité sur ses flux de trésorerie, TELUS offre un équilibre rassurant entre revenus récurrents et potentiel de valorisation à long terme.

9. Enbridge Inc. (ENB)

Pipeline diversifié avec 28 ans de croissance continue, Enbridge propose un montant du dividende générant un rendement de 6,7%. Son infrastructure énergétique essentielle et sa transition vers les énergies renouvelables positionnent favorablement l’entreprise.

10. BCE Inc. (BCE)

Aristocrate canadien du dividende, BCE propose un rendement attractif d’environ 5,9 % (dividende trimestriel ramené à 0,4375 $ CAD, ex-dividende 16 juin 2025). Le statut d’aristocrate est suspendu : la baisse du dividende en 2025 interrompt la série historique d’augmentations. Bien que la croissance du dividende soit actuellement mise en pause après cette réduction, l’entreprise conserve un profil défensif solide grâce à son oligopole stable et à ses investissements massifs dans la fibre et la 5G, qui sécurisent ses distributions futures. Pour explorer les spécificités des dividendes aristocrates France, consultez aussi notre article dédié à ce pilier de stabilité.

Top 5 des actions REIT à considérer

Les REITs hypothécaires représentent une catégorie particulière offrant des rendements élevés mais nécessitant une analyse approfondie du risque de perte potentiel.

11. ARMOUR Residential REIT Inc. (ARR)

REIT hypothécaire au rendement spectaculaire de rendement de 18,0 % (dividende annuel 2,88 $ cours 15,98 $), ARR présente une volatilité élevée liée à son exposition aux taux d’intérêt. Sa gestion active du portefeuille vise à optimiser le retour sur investissement malgré les fluctuations du marché. Analyser ARMOUR REIT

12. AGNC Investment Corp. (AGNC)

Spécialisé dans les agency MBS, Investment Corp AGNC offre un rendement de 16,3 % (dividende mensuel 0,12 $, cours 8,85 $). Sa politique de rachat d’actions et sa gestion tactique des risques de taux en font un choix prisé des investisseurs avertis.

13. Orchid Island Capital Inc. (ORC)

Avec un rendement impressionnant de 20,8 % (dividende mensuel 0,12 $, cours 6,92 $), ORC se concentre sur les agency RMBS limitant le risque crédit. Sa gestion tactique de l’exposition aux taux permet de maintenir un taux de rentabilité élevé malgré les cycles économiques.

14. Ellington Credit Company (EARN)

Gestionnaire de crédit affichant un rendement de 17,2 % (dividende mensuel 0,08 $, cours 5,58 $), EARN déploie des stratégies diversifiées s’appuyant sur une expertise reconnue dans le secteur hypothécaire. Son approche opportuniste lui permet de naviguer efficacement les cycles de marché tout en maintenant des distributions attractives.

15. Oxford Square Capital Corp. (OXSQ)

Cette BDC propose un rendement de 11,8% en investissant dans des PME technologiques et de santé. Sa politique de dividende trimestrielle supplémentaire augmente le calcul de la rentabilité global pour les investisseurs patients, générant une value sur le cours attractive à long terme.

Critères de sélection de ces actions

Notre méthodologie rigoureuse s’appuie sur l’analyse fondamentale approfondie de chaque titre. Les critères essentiels incluent la soutenabilité du dividende, l’historique de versement et la santé financière de l’entreprise.

| Société | Ticker | Rendement (%) | Volatilité | Points clés |

|---|---|---|---|---|

| ARMOUR Residential REIT Inc. | ARR | 18,0 | Élevée | Gestion active du portefeuille, forte sensibilité aux taux d’intérêt |

| AGNC Investment Corp. | AGNC | 16,3 | Modérée–élevée | Spécialiste des agency MBS, politique de rachat d’actions |

| Orchid Island Capital Inc. | ORC | 20,8 | Élevée | Focalisé sur agency RMBS, gestion tactique de l’exposition aux taux |

| Ellington Credit Company | EARN | 17,2 | Modérée–élevée | Stratégies diversifiées, expertise reconnue en crédit hypothécaire |

| Oxford Square Capital Corp. | OXSQ | 11,8 | Modérée | BDC investissant dans PME tech et santé, dividende trimestriel |

11. ARMOUR Residential REIT Inc. (ARR)

REIT hypothécaire au rendement spectaculaire de rendement de 18,0 % (dividende annuel 2,88 $ cours 15,98 $), ARR présente une volatilité élevée liée à son exposition aux taux d’intérêt. Sa gestion active du portefeuille vise à optimiser le retour sur investissement malgré les fluctuations du marché. Analyser ARMOUR REIT

12. AGNC Investment Corp. (AGNC)

Spécialisé dans les agency MBS, Investment Corp AGNC offre un rendement de 16,3 % (dividende mensuel 0,12 $, cours 8,85 $). Sa politique de rachat d’actions et sa gestion tactique des risques de taux en font un choix prisé des investisseurs avertis.

13. Orchid Island Capital Inc. (ORC)

Avec un rendement impressionnant de 20,8 % (dividende mensuel 0,12 $, cours 6,92 $), ORC se concentre sur les agency RMBS limitant le risque crédit. Sa gestion tactique de l’exposition aux taux permet de maintenir un taux de rentabilité élevé malgré les cycles économiques.

14. Ellington Credit Company (EARN)

Gestionnaire de crédit affichant un rendement de 17,2 % (dividende mensuel 0,08 $, cours 5,58 $), EARN déploie des stratégies diversifiées s’appuyant sur une expertise reconnue dans le secteur hypothécaire. Son approche opportuniste lui permet de naviguer efficacement les cycles de marché tout en maintenant des distributions attractives.

15. Oxford Square Capital Corp. (OXSQ)

Cette BDC propose un rendement de 11,8% en investissant dans des PME technologiques et de santé. Sa politique de dividende trimestrielle supplémentaire augmente le calcul de la rentabilité global pour les investisseurs patients, générant une value sur le cours attractive à long terme.

Critères de sélection de ces actions

Notre méthodologie repose sur une analyse fondamentale rigoureuse de chaque titre, évaluant la durabilité du dividende, la constance historique des versements et la robustesse du bilan. En croisant flux de trésorerie disponibles, ratios de distribution et indicateurs de solvabilité, nous obtenons une vision précise de la capacité des sociétés à maintenir et à faire croître leurs dividendes.

Cette étude comparative met en lumière les opportunités offrant un équilibre risque-rendement optimal, indispensable pour bâtir un portefeuille diversifié générant des revenus mensuels pérennes. L’examen du prix de marché actuel par rapport au rendement moyen historique oriente vos points d’entrée, afin de maximiser à la fois la stabilité des distributions et le potentiel de plus-value.

Comment interpréter le taux de distribution (payout ratio) ?

Le payout ratio représente le pourcentage des bénéfices distribués aux actionnaires sous forme de dividendes. Un ratio inférieur à 60% indique généralement une marge de sécurité confortable permettant à l’entreprise de maintenir ses distributions même en cas de baisse temporaire des résultats.

Pour les REITs, l’analyse du ratio FFO (Funds From Operations) est plus pertinente que le bénéfice net traditionnel. Un payout ratio FFO entre 75% et 85% reste soutenable pour ces structures, tandis qu’au-delà de 90%, la prudence s’impose car la marge de manœuvre devient limitée en cas de difficultés opérationnelles. Les royalty trust canadiens suivent des règles similaires avec des ratios adaptés à leur structure fiscale particulière.

ETF à dividendes mensuels : la solution diversifiée

Face à la complexité de sélectionner individuellement des actions à dividendes mensuels et de gérer un portefeuille équilibré, les ETF distribuants mensuels émergent comme une alternative simplifiée offrant diversification instantanée et gestion professionnelle. Cette approche permet d’accéder facilement à un panier diversifié d’actions versant des dividendes réguliers.

Avantages des ETF distribuants mensuels

Les ETF à dividendes mensuels combinent les bénéfices de la diversification avec la régularité des revenus. Ces véhicules d’investissement offrent plusieurs avantages dividendes mensuels distinctifs :

- Diversification automatique réduisant le risque de perte

- Frais de gestion réduits comparés aux fonds actifs

- Liquidité élevée permettant entrées/sorties flexibles

- Réinvestissement facilité des dividendes

- Exposition à des marchés difficiles d’accès

- Gestion professionnelle du portefeuille

Cette approche convient particulièrement aux investisseurs débutants et à ceux recherchant une solution clé en main pour générer des revenus réguliers. De plus, comprendre la différence entre un ETF capitalisation vs distribution est essentiel pour choisir la structure la mieux adaptée à vos objectifs de revenus.

Les 5 meilleurs ETF à dividendes mensuels

L’univers des ETF distribuants mensuels s’est considérablement enrichi, offrant désormais des options adaptées à différents profils d’investisseurs. Voici notre sélection des meilleures actions à dividende mensuel sous forme d’ETF, validée par les principales sociétés de gestion européennes.

| ETF | Ticker | Rendement (%) | Frais (TER) | Points clés |

|---|---|---|---|---|

| VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF | VDMD | 3,93 | 0,38% | 100 titres sélectionnés selon des critères ESG, réplication physique, leaders mondiaux |

| Fidelity Global Quality Income UCITS ETF EUR Hedged | FGQI | 4,10 | 0,40% | Couverture EUR, gestion semi-active, focus qualité fondamentale |

| iShares MSCI World Quality Dividend ESG UCITS ETF | IWQD | 3,20 | 0,38% | 300 titres, combinaison ESG & dividendes de qualité, liquidité BlackRock |

| SPDR S&P Global Dividend Aristocrats ESG UCITS ETF | GDAE | 4,50 | 0,45% | Aristocrates mondiaux (≥25 ans de croissance), filtre ESG, résilience éprouvée |

| Vanguard FTSE All-World High Dividend Yield UCITS ETF | VHYL | 4,80 | 0,29% | 1 500 titres, approche passive, diversification la plus large pour un rendement élevé |

16. VanEck Morningstar Developed Markets Dividend Leaders UCITS ETF (VDMD)

Cet ETF développés affiche un rendement de 3,93% en investissant dans 100 titres de qualité sélectionnés selon des critères ESG stricts. Avec des frais de 0,38% et une réplication physique complète, il offre une exposition diversifiée aux leaders mondiaux du dividende. Explorer VanEck Dividend ETF

17. Fidelity Global Quality Income UCITS ETF EUR Hedged (FGQI)

ETF global proposant un rendement de 4,1% avec couverture EUR, FGQI se concentre sur la qualité fondamentale. Ses frais de 0,40% incluent une gestion semi-active permettant d’optimiser la sélection des titres selon les conditions de marché.

18. iShares MSCI World Quality Dividend ESG UCITS ETF (IWQD)

Combinant critères ESG et dividendes de qualité, cet ETF mondial offre un rendement de 3,2% en investissant dans 300 titres. Les frais de 0,38% restent compétitifs pour une exposition globale gérée par BlackRock, garantissant liquidité et efficience.

19. SPDR S&P Global Dividend Aristocrats ESG UCITS ETF (GDAE)

Focalisé sur les aristocrates mondiaux avec filtres ESG, GDAE propose un rendement de 4,5%. L’exigence de 25 ans de croissance continue du dividende assure la sélection d’entreprises particulièrement résilientes, justifiant des frais de 0,45%.

20. Vanguard FTSE All-World High Dividend Yield UCITS ETF (VHYL)

Avec 1500 titres et un rendement de 4,8%, VHYL offre la diversification la plus large. Les frais ultra-compétitifs de 0,29% reflètent l’approche passive de Vanguard, idéale pour une exposition globale aux dividendes élevés.

ETF vs actions individuelles : que choisir ?

Le choix entre ETF et actions individuelles dépend de plusieurs facteurs personnels. Les critères déterminants pour choisir action ou ETF incluent :

- Capital disponible : les ETF permettent une diversification dès quelques centaines d’euros

- Temps consacré : la gestion d’actions individuelles demande un suivi régulier

- Expertise financière : l’analyse fondamentale requiert des compétences spécifiques

- Objectifs personnels : revenus stables vs potentiel de surperformance

Les ETF conviennent mieux aux investisseurs privilégiant simplicité et diversification, tandis que les actions individuelles séduisent ceux recherchant contrôle et potentiel de surperformance. Pour aller plus loin, découvrez comment un ETF capitalisant : quand sont versés les dividendes peut optimiser votre stratégie de réinvestissement.

Investir dans les dividendes mensuels avec un PEA

Le Plan d’Épargne en Actions offre un cadre fiscal privilégié pour investir dans des actions à dividende, avec une exonération d’impôt sur le revenu après 5 ans de détention. Cette enveloppe fiscale transforme radicalement l’équation de rentabilité des dividendes, permettant de conserver l’intégralité des revenus générés moins les prélèvements sociaux de 17,2%. Créez votre portefeuille PEA 2025 en sélectionnant les ETF les plus performants pour bénéficier pleinement de cet avantage fiscal.

Actions à dividendes mensuels éligibles au PEA

Bien que les actions américaines à dividendes mensuels ne soient pas directement éligibles au PEA, plusieurs alternatives européennes permettent de construire un portefeuille générateur de revenus réguliers au sein de cette enveloppe fiscale avantageuse.

| Société | Ticker | Rendement (%) | Années d’augmentation | Atout clé |

|---|---|---|---|---|

| Air Liquide | AI | 2,8 | 25 | Réseau mondial de sites de production offrant une visibilité constante |

| L’Oréal | OR | 2,1 | 18 | Innovation R&D soutenue par un portefeuille de marques premium |

| LVMH | MC | 1,9 | 14 | Diversification dans le luxe avec des maisons à forte renommée |

| Novo Nordisk | NOVO-B | 2,4 | 19 | Pipeline de traitements leader sur les marchés du diabète et de l’obésité |

| Accenture | ACN | 1,7 | 11 | Expertise en transformation digitale pour les grandes organisations |

21. Air Liquide

Leader mondial des gaz industriels, Air Liquide verse un dividende correspondant à un rendement de 2,8% avec une croissance ininterrompue depuis 25 ans. Son exposition mondiale et sa position dominante sur des marchés en croissance structurelle garantissent la pérennité de ses distributions, offrant une alternative solide à l’investissement immobilier traditionnel. Suivre Air Liquide

22. L’Oréal

Géant cosmétique affichant un rendement de 2,1%, L’Oréal maintient une croissance soutenue grâce à l’innovation constante. Sa présence sur les marchés émergents et son portefeuille de marques premium assurent une progression régulière du dividende.

23. LVMH

Leader incontesté du luxe, LVMH propose un rendement de 1,9% soutenu par des marques iconiques. Sa résistance aux cycles économiques et sa capitalisation boursière record en font un pilier de tout portefeuille PEA orienté dividendes.

24. Novo Nordisk

Spécialiste pharmaceutique du diabète et de l’obésité, Novo Nordisk offre un rendement de 2,4%. Son pipeline innovant et les tendances démographiques favorables positionnent l’entreprise pour une croissance durable des dividendes.

25. Accenture

Géant du conseil et de la transformation digitale, Accenture verse un dividende générant un rendement de 1,7%. Sa position stratégique dans la digitalisation des entreprises assure des marges élevées et une croissance récurrente du dividende.

ETF PEA distribuant mensuellement

Les ETF éligibles au PEA offrent une solution pratique pour accéder à la diversification tout en bénéficiant des avantages fiscaux. Bien que la distribution mensuelle reste rare, plusieurs ETF proposent des versements trimestriels réguliers. Pour une exposition sectorielle ciblée, le meilleur ETF immobilier PEA vous permet de bénéficier de la performance du marché foncier tout en conservant les avantages fiscaux du PEA.

| ETF | Ticker | Rendement (%) | Frais (TER) | Points clés |

|---|---|---|---|---|

| Vanguard FTSE Developed Europe UCITS ETF | IE00B945VV12 | 3,4 | 0,10% | 447 titres, large-cap et mid-cap, gestion passive à faible coût |

| iShares Core EURO STOXX 50 UCITS ETF | IE0008471009 | 3,8 | 0,10% | 50 premières valeurs de la zone euro, haute liquidité, réplication physique |

| SPDR S&P Euro Dividend Aristocrats UCITS ETF | IE00B5M1WJ87 | 5,2 | 0,30% | Filtre 25 ans de croissance, concentration sur 40 aristocrates |

| iShares EURO STOXX Select Dividend 30 UCITS ETF | DE0002635281 | 6,1 | 0,31% | Sélection sectorielle équilibrée, pondération par rendement élevé |

| Xtrackers Euro Stoxx Quality Dividend UCITS ETF | LU0292095535 | 4,7 | 0,30% | Un mix qualité & rendement, 60 lignes, approche semi-active |

26. Vanguard FTSE Developed Europe UCITS ETF (IE00B945VV12)

Cet ETF Europe propose un rendement de 3,4% en investissant dans 447 titres avec des frais ultra-compétitifs de 0,10%. La diversification géographique complète couvre l’ensemble des marchés développés européens, offrant une base solide pour un portefeuille PEA. Découvrir Vanguard Europe ETF

27. iShares Core EURO STOXX 50 UCITS ETF (IE0008471009)

Concentré sur les 50 blue chips de la zone euro, cet ETF affiche un rendement de 3,8% avec des frais de seulement 0,10%. L’exposition aux leaders européens garantit liquidité et stabilité des distributions.

28. SPDR S&P Euro Dividend Aristocrats UCITS ETF (IE00B5M1WJ87)

Focalisé sur les aristocrates européens du dividende, cet ETF propose un rendement de 5,2%. Les 40 titres sélectionnés justifient des frais de 0,30% par leur historique de croissance continue du dividende.

29. iShares EURO STOXX Select Dividend 30 UCITS ETF (DE0002635281)

Avec un focus sur les hauts rendements, cet ETF affiche 6,1% de rendement en sélectionnant les 30 meilleures valeurs. Les frais de 0,31% restent raisonnables pour cette approche concentrée sur les distributions élevées.

30. Xtrackers Euro Stoxx Quality Dividend UCITS ETF (LU0292095535)

Combinant qualité fondamentale et dividendes attractifs, cet ETF propose un rendement de 4,7% sur 60 titres. L’approche équilibrée justifie des frais de 0,30% pour les investisseurs recherchant stabilité et croissance.

Avantages fiscaux spécifiques du PEA sur les dividendes

Le PEA transforme l’équation fiscale des dividendes en offrant une exonération totale d’impôt sur le revenu après 5 ans. Cette optimisation fiscale présente des avantages majeurs :

- Exonération d’impôt sur le revenu des dividendes et plus-values

- Prélèvements sociaux réduits à 17,2% contre 30% en compte-titres

- Capitalisation accélérée grâce aux économies d’impôts

Cette enveloppe constitue l’outil idéal pour construire un patrimoine générateur de revenus à long terme.

Comment investir dans les actifs à dividendes mensuels ?

La mise en œuvre d’une stratégie d’investissement en dividendes mensuels nécessite une approche méthodique combinant sélection rigoureuse des actifs et choix de la plateforme adaptée. Cette démarche structurée permet de maximiser les rendements tout en minimisant les risques associés à ce type d’investissement.

Meilleures plateformes et brokers

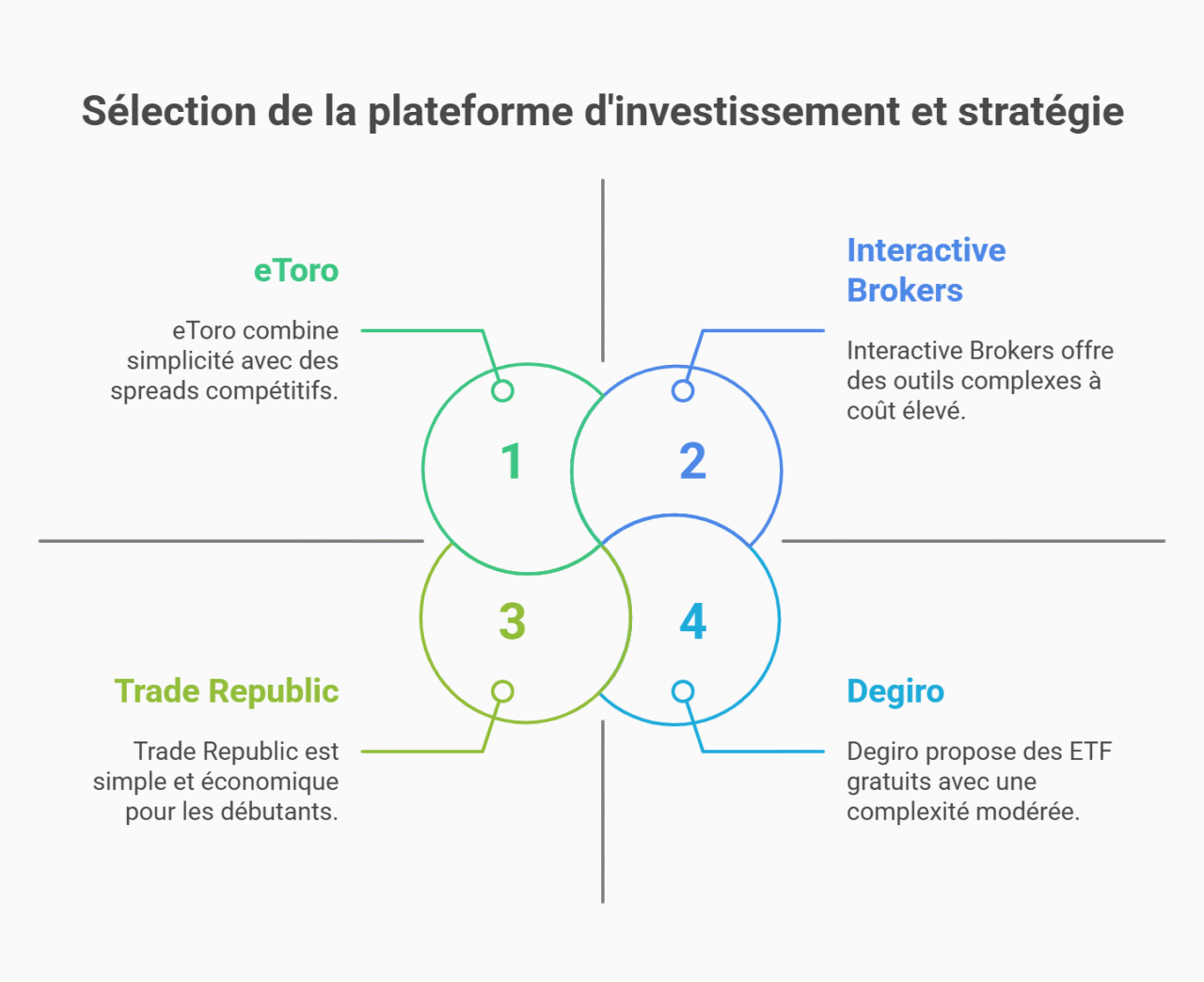

Le choix du courtier influence directement la rentabilité de votre portefeuille de dividendes. Les critères essentiels incluent les frais de transaction, l’accès aux marchés internationaux et la gestion des devises. Voici les plateformes recommandées pour investir implique un risque maîtrisé :

- Trade Republic : frais ultra-compétitifs de 1€ par ordre, idéal débutants

- Interactive Brokers : accès global, outils professionnels, frais dégressifs

- Degiro : ETF gratuits mensuels, large choix marchés internationaux

- XTB : 0€ de frais jusqu’à 100 000€/mois, plateforme intuitive

- eToro : copy trading, interface sociale, spreads compétitifs

- Boursorama : intégration PEA optimale, services bancaires complets

La sélection dépend de votre profil : débutant privilégiant simplicité ou investisseur confirmé recherchant fonctionnalités avancées.

Stratégie de sélection et d’allocation

Une stratégie efficace repose sur des principes fondamentaux garantissant construction et performance durables du portefeuille. L’analyse approfondie du graphique évolution du cours et des fondamentaux guide les décisions d’investissement.

La mise en œuvre pratique suit quatre étapes structurées permettant d’optimiser le placement immobilier et les dividendes :

- Définir objectifs de revenus mensuels et horizon temporel

- Analyser soutenabilité dividendes via payout ratio et free cash flow

- Diversifier entre secteurs, géographies et types d’actifs

- Rééquilibrer trimestriellement selon performance et objectifs

Alternatives aux actions à dividendes mensuels

Les actions à dividendes mensuels demandent un certain investissement initial mais ne sont pas la seule option pour générer des revenus réguliers. Découvrez d’autres stratégies pour diversifier vos sources de flux financiers tout en optimisant votre portefeuille.

SCPI à revenus mensuels

Les Sociétés Civiles de Placement Immobilier (SCPI) sont une alternative incontournable pour ceux qui recherchent des revenus mensuels stables. Contrairement aux actions à dividendes, les SCPI permettent d’investir dans l’immobilier locatif sans avoir à gérer directement des biens. Ces revenus proviennent des loyers collectés et sont redistribués aux investisseurs.

En Europe, certaines SCPI, notamment en Belgique, offrent des solutions intéressantes pour générer un rendement mensuel avec des avantages fiscaux spécifiques. Pour en savoir plus, consultez notre guide sur les SCPI Belgique.

Les SCPI se distinguent par leur rentabilité potentielle, mais gardez à l’esprit qu’elles comportent également un risque de perte en capital, lié aux fluctuations du marché immobilier.

Crowdequity et crowdlending

Ces deux alternatives permettent d’investir directement dans des projets ou entreprises en quête de financement.

- Crowdequity : Vous devenez actionnaire d’une entreprise en participant à son développement. Ce mode d’investissement est idéal pour ceux qui recherchent une rentabilité globale sur le long terme tout en soutenant des initiatives innovantes.

- Crowdlending : Vous prêtez directement de l’argent à des entreprises ou particuliers en échange d’un taux d’intérêt fixe. Des plateformes comme October ou Lendopolis permettent de générer des rendements mensuels réguliers en diversifiant les projets.

Ces deux options présentent des avantages uniques mais nécessitent une bonne gestion des risques pour optimiser leur rentabilité.

Online Asset, une option idéale

Online Asset propose une solution clé en main pour investir dans des sites internet rentables. Ce modèle permet aux investisseurs de générer des rendements mensuels moyens de 15 % sans nécessiter de compétences techniques spécifiques. La plateforme prend en charge toutes les étapes, de l’achat à la gestion, en passant par la revente, rendant l’expérience simple et accessible.

Ce type d’investissement s’adresse à ceux qui cherchent à diversifier leur portefeuille tout en profitant de revenus réguliers. Pour comprendre en détail leur fonctionnement et les avantages proposés, visitez la page dédiée : Online Asset – Comment investir.

FAQ : tout savoir sur les dividendes mensuels

Les dividendes mensuels soulèvent de nombreuses questions pratiques auxquelles nous répondons de manière détaillée pour guider vos décisions d’investissement et optimiser votre stratégie de revenus passifs.

Combien faut-il investir pour 1000€ de dividendes mensuels ?

Pour générer 1000€ mensuels soit 12 000€ annuels avec un rendement moyen de 5%, il faut investir 240 000€. Ce calcul simple illustre l’importance du capital initial pour atteindre l’indépendance financière via les dividendes. Voici trois exemples de portefeuilles selon les montants :

- 100 000€ investis = 417€/mois avec rendement 5%

- 300 000€ investis = 1250€/mois avec rendement 5%

- 500 000€ investis = 2083€/mois avec rendement 5%

Quels sont les risques des dividendes mensuels ?

Les dividendes mensuels présentent des risques spécifiques nécessitant vigilance et diversification. Calculer dividende ne suffit pas, il faut comprendre les dangers potentiels :

- Réduction ou suppression du dividende en cas de difficultés financières

- Perte en capital si le cours baisse plus que le dividende reçu

- Risque de change pour les actions étrangères non couvertes

- Sensibilité accrue aux taux d’intérêt pour les REITs

Existe-t-il des ETF Vanguard à dividendes mensuels ?

Vanguard ne propose pas d’ETF à distribution strictement mensuelle mais offre d’excellentes alternatives trimestrielles. Le corporate bond etf et les ETF actions distribuent régulièrement :

- VHYL : High Dividend Yield ETF distribuant trimestriellement

- VDIV : Dividend Appreciation ETF croissance dividende

- VMID : Mid-Cap Dividend ETF exposition moyennes capitalisations

Comment déclarer fiscalement les dividendes mensuels ?

La déclaration fiscale des dividendes suit un processus administratif précis respectant la réglementation française. Les étapes clés du calendrier des dividendes fiscal comprennent :

- Déclaration automatique via IFU fourni par votre courtier

- Case 2DC pour dividendes actions françaises et européennes

- Case 2AB pour dividendes étrangers avec crédit d’impôt

- Formulaire 2047 pour détailler revenus étrangers si nécessaire

Comment s'organiser avec le calendrier des versements mensuels ?

L’organisation optimale repose sur un suivi rigoureux des dates clés et l’utilisation d’outils adaptés. Le détachement des dividendes nécessite attention particulière pour maximiser les revenus :

- Applications mobiles dédiées (DivTracker, Simply Wall St)

- Tableurs personnalisés avec alertes automatiques

- Calendriers officiels AMF pour dates réglementaires

Cette organisation permet d’optimiser achats et ventes selon les dates ex-dividende tout en gardant une vision claire des revenus attendus. Pensez également à consulter nos conseils sur combien de temps garder ses actions pour optimiser votre stratégie de détachement.