Peut-on vraiment dompter le CAC 40 sans passer par des actions individuelles ? Cet indice boursier de la Bourse de Paris regroupe les 40 entreprises du CAC, de Air Liquide à Schneider Electric. Les amateurs étudient souvent la date de création, la capitalisation boursière et l’économie française. Mais la réplication physique ou synthétique peut influencer les frais de gestion et le type de réplication choisi.

En 2025, la capitalisation boursière dépasse 2 000 milliards € et les frais de gestion les plus bas tombent à 0,07 %. Plus de 1 000 ETF ISIN référencés sur la Bourse de Paris offrent des options ESG, de Lyxor CAC 40 ESG aux UCITS ETF Acc et Dist.

Comme un chef d’orchestre maîtrisant chaque note, nous expliquerons la méthode de réplication, comparerons Lyxor CAC 40 Daily et Xtrackers selon leur méthode de réplication, décoderons l’ETF ISIN, la catégorie actions France et les frais de transaction, et détaillerons comment investir dans un ETF, avant de sonder l’impact du calcul fin de mois et du total return. Quel ETF sortira du lot au dernier échange ?

Qu’est-ce qu’un ETF CAC 40 et pourquoi investir ?

Les meilleurs ETF CAC 40 connaissent un engouement croissant, avec plus de 171 investisseurs déjà séduits par cette classe d’actifs selon nos données de juin 2025. Cette popularité s’explique par l’opportunité unique d’accéder aux 40 plus grandes entreprises françaises en une seule transaction, offrant ainsi une diversification instantanée sur l’économie française. Pour un comparatif complet, découvrez les meilleurs ETF 2025 du moment sur le marché français.

Définition et fonctionnement des ETF CAC 40

Un UCITS ETF CAC 40 est un fonds d’investissement coté qui reproduit fidèlement les performances de l’indice de référence français. Ces trackers utilisent principalement la réplication physique, ce qui signifie qu’ils achètent directement les actions des 40 entreprises composant l’indice. Pour affiner votre sélection sur votre PEA, comparez les meilleurs ETF PEA 2025 adaptés à vos objectifs patrimoniaux.

Le mécanisme repose sur une méthode de réplication transparente où chaque euro investi est réparti proportionnellement selon le poids de chaque société dans l’indice. Cette approche garantit une réplication complète des mouvements du CAC 40, permettant aux investisseurs de bénéficier des hausses comme des baisses de marché.

Avantages à investir dans un ETF CAC 40 plutôt qu’une action individuelle

Investir dans un ETF CAC 40 présente quatre avantages majeurs : la diversification automatique sur 40 valeurs contre le risque de concentration d’une action unique, des frais de gestion réduits oscillant entre 0,20% et 0,25% annuels, une simplicité d’achat en une transaction unique, et une liquidité élevée avec des échanges continus sur Euronext Paris. Cette combinaison offre un rapport risque-rendement optimisé comparé à la sélection individuelle d’actions.

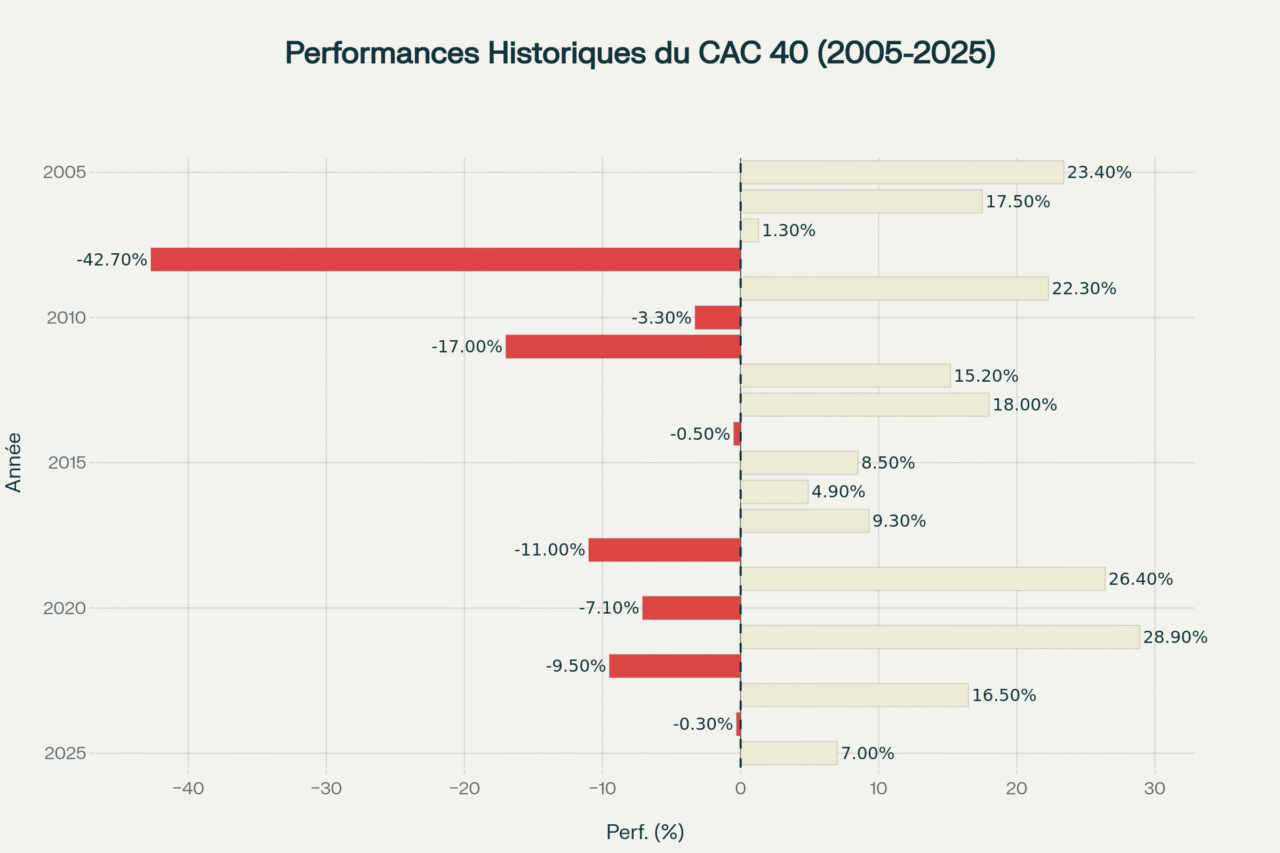

Performance historique du CAC 40 comme indice de référence

L’indice boursier CAC 40 affiche des rendements moyens de 9% sur 20 ans et 5,4% sur 10 ans selon les données de 2025. Ces performances intègrent les dividendes réinvestis via l’indice Total Return, démontrant la résilience de l’économie française malgré les crises traversées depuis la création de l’indice en 1987. Le CAC 40 reste la référence pour mesurer la santé des grandes capitalisations françaises.

Choisir son ETF CAC 40 : critères et comparatif 2025

La multiplication des offres ETF sur le marché français nécessite une sélection rigoureuse basée sur des critères objectifs. Nous recensons actuellement 3 émetteurs principaux proposant des solutions diversifiées pour tous les profils d’investisseurs.

Quels critères pour sélectionner un ETF CAC 40 performant ?

Cinq critères prioritaires guident le choix d’un ETF ISIN performant : les frais de transaction annuels variant de 0,20% à 0,25%, le tracking error mesurant l’écart avec l’indice du CAC, la liquidité quotidienne avec un minimum de 100 000€ d’échanges, la taille du fonds dépassant les 100 millions d’euros pour garantir la pérennité, et la politique de dividendes selon vos objectifs patrimoniaux. L’AMF détaille ces critères dans son guide officiel des ETF.

Comparatif Amundi, Lyxor, Xtrackers : lequel choisir ?

Ce calcul fin de mois de juin 2025 révèle des écarts significatifs entre les principaux acteurs du marché français. Le tableau suivant présente les caractéristiques essentielles de chaque émetteur.

| Émetteur | ISIN | Frais annuels | Encours | Réplication | Dividendes |

|---|---|---|---|---|---|

| Amundi CAC 40 Dist | FR0007052782 | 0,25% | 3,3 Mrd€ | Physique | Distribution |

| Amundi CAC 40 Acc | FR0013380607 | 0,25% | 610 M€ | Physique | Capitalisation |

| Xtrackers CAC 40 | LU0322250985 | 0,20% | 125 M€ | Physique | Distribution |

| Amundi CAC 40 ESG | LU1681046931 | 0,25% | 830 M€ | Physique | Capitalisation |

Amundi CAC 40 UCITS ETF (Dist) : l’ETF de référence

L’Amundi CAC 40 UCITS version distribution domine le marché français avec un encours de 3,428 milliards d’euros, attestant de sa maturité et de la confiance des investisseurs depuis sa date de création en 2003.

Caractéristiques techniques :

- Capitalisation boursière couverte : 100% du CAC 40

- Type de réplication : physique optimisée

- Dividendes : distribution annuelle en mai

- Éligibilité PEA : confirmée

- Dernier échange : cotation continue 9h-17h30

Amundi CAC 40 UCITS ETF (Acc) : pour la capitalisation

La version UCITS ETF Acc d’Amundi séduit les investisseurs privilégiant l’optimisation fiscale avec réinvestissement automatique des dividendes. Cette approche capitalise sur l’effet des intérêts composés sans générer d’imposition annuelle.

L’avantage fiscal devient particulièrement intéressant sur un PEA où les plus-values bénéficient d’une exonération totale après 5 ans de détention. La différence de performance avec la version distribution s’explique par l’absence de frais de transaction lors du réinvestissement automatique.

Xtrackers CAC 40 UCITS ETF : les frais les plus bas

Xtrackers applique une stratégie low-cost avec seulement 0,20% de frais de gestion annuels, soit 5 points de base sous la concurrence. Cette approche vise à maximiser le rendement net pour l’investisseur sur le long terme.

Avantages et inconvénients :

- Plus : frais compétitifs, ETF DR EUR éligible PEA

- Plus : réplication physique transparente

- Moins : encours plus faible (122 M€)

- Moins : distribution obligatoire des dividendes

ETF CAC 40 ESG : investissement responsable

Le CAC 40 ESG filtre les 40 meilleures entreprises selon les critères environnementaux, sociaux et de gouvernance. Cette sélection exclut les secteurs controversés tout en maintenant une exposition diversifiée à l’économie française, avec une surperformance de +74% sur 5 ans.

Comment investir dans un ETF CAC 40 ?

Face aux multiples enveloppes fiscales disponibles, le débutant doit comprendre les modalités pratiques d’investissement pour optimiser sa stratégie patrimoniale. Le choix entre PEA et compte-titres détermine largement la fiscalité applicable.

100% éligible CAC40

Flexibilité max

+ Virement

+ Config ordre

+ Suivi

⏰ Validation avant 17h pour exécution jour même

Crises majeures

Temporaire

Multinationales

Modéré

Réplication

Physique

Investir via un compte-titres ou un PEA ?

Le PEA présente un avantage fiscal déterminant avec une exonération totale d’impôt sur les plus-values après 5 ans de détention, contre 30% de prélèvement forfaitaire sur compte-titres. Tous les ETF catégorie Actions France sont éligibles au PEA grâce à leur composition 100% européenne. Pour une vision plus large, explorez le meilleur ETF Europe PEA et diversifiez votre portefeuille au-delà des frontières françaises.

Le compte-titres offre néanmoins plus de flexibilité avec des versements illimités et aucune contrainte de retrait, contrairement au plafond PEA de 150 000€. Cette enveloppe convient mieux aux gros patrimoines ou aux stratégies nécessitant des montants importants. Pour équilibrer votre allocation, pensez au meilleur ETF obligataire axé sur la stabilité des revenus.

Étapes concrètes pour acheter un ETF CAC 40

L’acquisition d’un CAC 40 UCITS ETF nécessite une approche méthodique pour éviter les erreurs coûteuses. Le processus standard comprend 6 étapes successives.

Processus d’achat détaillé :

- Ouvrez un PEA ou un compte-titres auprès d’un courtier agréé

- Approvisionnez votre compte par virement bancaire

- Recherchez l’ETF CAC 40 désiré en saisissant son code ISIN

- Définissez le montant à investir et choisissez le type d’ordre adapté (limite, marché, etc.)

- Validez votre commande avant 17 h pour qu’elle soit exécutée le jour même

- Confirmez l’achat et surveillez régulièrement l’évolution de votre portefeuille

Ces six étapes vous assurent une acquisition d’ETF CAC 40 claire et sans fausse note. Adoptez cette méthode pour piloter sereinement votre investissement.

Quelle stratégie adopter selon votre profil d’investisseur ?

L’horizon de placement et la tolérance au risque déterminent la stratégie optimale pour chaque profil. Nous distinguons quatre approches principales selon l’expérience et les objectifs de l’investisseur.

Stratégies recommandées :

- DCA débutant : versements programmés de 100-500€/mois sur 5-10 ans

- Lump sum expérimenté : investissement unique sur opportunité de marché

- Mixte intermédiaire : 50% investissement initial + DCA mensuel

- Tactical trading : allocation variable selon les cycles de marché

Risques à connaître avant de se lancer

Trois risques principaux caractérisent l’investissement en ETF CAC 40 : la volatilité de marché pouvant atteindre -40% lors de crises majeures comme en 2020, l’absence de risque de change grâce au libellé euro mais une exposition indirecte via les multinationales françaises, et un risque de contrepartie négligeable grâce à la réplication physique majoritaire des émetteurs français.

Frais, rendement et fiscalité des ETF CAC 40

La maîtrise des coûts représente un levier déterminant de performance long terme, avec un impact cumulé pouvant atteindre 20% sur 20 ans. L’équation coûts-rendement-fiscalité conditionne le choix de l’enveloppe et du produit optimal selon chaque situation.

Quels sont les frais de gestion et de transaction ?

Les frais de gestion annuels oscillent entre 0,20% pour Xtrackers et 0,25% pour Amundi, soit 20 à 25€ par an pour 10 000€ investis. Ces frais sont prélevés automatiquement sur la valeur liquidative et déjà intégrés dans les performances affichées.

Les frais de transaction varient significativement selon le courtier : Trade Republic facture 1€ par ordre, Boursorama 0,99€, tandis que les banques traditionnelles appliquent souvent 0,5% du montant. Ces écarts justifient une comparaison approfondie avant ouverture de compte.

Dividendes : capitalisation ou distribution ?

Le choix entre UCITS ETF Dist et UCITS ETF Acc influence directement la fiscalité et la performance. La distribution génère une imposition annuelle des dividendes à 30% sur compte-titres, contre une capitalisation exonérée jusqu’à la vente. Pour maximiser la croissance à long terme, examinez un ETF capitalisant stratégiquement conçu.

L’avantage de la capitalisation s’amplifie avec le temps grâce aux intérêts composés, mais la distribution permet un revenu complémentaire régulier. Sur PEA, l’impact fiscal devient neutre après 5 ans, privilégiant alors le critère de commodité personnelle.

Fiscalité des ETF en PEA vs compte-titres

Sur PEA, les plus-values bénéficient d’une exonération totale après 5 ans, contre 30% de prélèvement forfaitaire sur compte-titres. Les dividendes distribués restent non imposés sur PEA, contre 30% sur compte-titres.

Exemple concret sur 10 000€ : un gain de 5 000€ après 10 ans génère 1 500€ d’impôt sur compte-titres contre 0€ sur PEA. Cette différence de 1 500€ justifie largement l’utilisation prioritaire de l’enveloppe PEA dans la limite de son plafond.

Les entreprises du CAC 40 et secteurs représentés

L’évolution de l’économie française se reflète parfaitement dans la composition de son indice boursier phare depuis 1987. Comprendre cette composition permet d’anticiper les sources de performance et les risques sectoriels de l’investissement.

Composition actuelle du CAC 40 : Top 10 des capitalisations

Les géants français concentrent 60% du poids total de l’indice, avec LVMH en tête suivi d’Hermès et L’Oréal. Cette concentration reflète l’excellence française dans le luxe mais pose question sur la diversification réelle. La composition officielle est mise à jour trimestriellement.

| Rang | Entreprise | Secteur | Capitalisation | Poids CAC 40 |

|---|---|---|---|---|

| 1 | LVMH | Luxe | 304 Mrd€ | 9,4% |

| 2 | Hermès | Luxe | 193 Mrd€ | 8,1% |

| 3 | L'Oréal | Cosmétiques | 227 Mrd€ | 7,8% |

| 4 | Schneider Electric | Industrie | 158 Mrd€ | 7,4% |

| 5 | TotalEnergies | Énergie | 142 Mrd€ | 7,2% |

| 6 | ASML | Technologie | 135 Mrd€ | 6,9% |

| 7 | Sanofi | Pharmacie | 128 Mrd€ | 6,1% |

| 8 | Air Liquide | Gaz industriels | 98 Mrd€ | 4,8% |

| 9 | BNP Paribas | Banque | 89 Mrd€ | 4,2% |

| 10 | Airbus | Aéronautique | 87 Mrd€ | 4,1% |

Le CAC 40 reste dominé par le secteur du luxe français avec LVMH et Hermès qui totalisent à eux seuls 17,5% de l'indice, confirmant la position mondiale de la France dans ce domaine. Les entreprises industrielles françaises comme Schneider Electric, TotalEnergies et Air Liquide maintiennent des positions stratégiques solides, représentant ensemble plus de 19% de la capitalisation totale. Cette concentration sur les 10 premières valeurs révèle une forte polarisation de l'indice autour de quelques géants, avec près de 60% du poids total concentré sur ces leaders.

Répartition sectorielle et diversification

L’analyse sectorielle révèle une concentration marquée sur six secteurs principaux, questionnant la représentativité réelle de l’économie française. Cette concentration sectorielle influence directement la volatilité et les cycles de performance de l’indice.

Répartition par secteur :

- Industrie : 25,4% (Schneider, Airbus, Saint-Gobain, Vinci)

- Biens de consommation cycliques : 20,7% (LVMH, Hermès, L’Oréal)

- Finance : 16,6% (BNP Paribas, AXA, Société Générale)

- Santé : 9,3% (Sanofi, EssilorLuxottica)

- Énergie : 8,1% (TotalEnergies, Engie)

- Technologies : 7,9% (STMicroelectronics, Dassault Systèmes)

Pour diversifier encore plus, envisagez un ETF World couvrant les marchés internationaux.

Évolution de la composition de l’indice

Les cinq dernières années ont vu l’entrée marquante de Bureau Veritas en décembre 2024, remplaçant Vivendi dans un mouvement reflétant la tertiarisation de l’économie française. Ces changements impactent directement la performance des ETF via les achats et ventes forcés lors des réallocations trimestrielles.

Questions fréquentes sur les ETF CAC 40

Notre expérience terrain avec plus de 171 investisseurs révèle des interrogations récurrentes sur les modalités pratiques et les spécificités fiscales. Ces questions méritent des réponses précises pour rassurer les futurs investisseurs. Pour un retour d’expérience détaillé, consultez l’afer-sfer avis pour approfondir votre compréhension.

Quel est le minimum pour investir dans un ETF CAC 40 ?

Le montant minimum varie selon les courtiers : 1€ chez Trade Republic, 10€ chez Boursorama, et 100€ dans les banques traditionnelles. L’investissement programmé permet de débuter avec 25€ mensuels chez la plupart des acteurs, rendant accessible cette classe d’actifs à tous les budgets.

Les ETF CAC 40 versent-ils des dividendes ?

Les versions UCITS ETF Dist distribuent annuellement les dividendes collectés, généralement en mai pour un montant représentant 2,5% à 3,5% de la valeur. Les versions Acc réinvestissent automatiquement ces dividendes, augmentant mécaniquement la valeur de la part sans distribution cash.

Peut-on investir plus que son investissement initial ?

Non, contrairement aux CFD ou produits dérivés à effet de levier, les ETF classiques limitent les pertes au capital investi. Cette caractéristique rassurante élimine tout risque d’appel de marge ou de perte supérieure à l’investissement initial.

Comment suivre l'évolution de son ETF CAC 40 ?

Le suivi s’effectue via la plateforme du courtier avec mise à jour en temps réel, les applications mobiles dédiées comme Boursorama ou Zonebourse, et les sites financiers spécialisés. Les indicateurs clés à surveiller incluent la performance, le tracking error et l’évolution des encours.

Quelle différence entre les ETF à distribution et capitalisation ?

L’impact stratégique diffère selon l’horizon et la situation fiscale : la distribution convient aux investisseurs recherchant un revenu régulier ou souhaitant réallouer les dividendes vers d’autres supports, tandis que la capitalisation optimise l’effet des intérêts composés et la fiscalité sur PEA.

Comparaison selon les objectifs :

- Distribution : revenu complémentaire, diversification manuelle, flexibilité

- Capitalisation : croissance long terme, optimisation fiscale, simplicité

- Horizon court (< 5 ans) : distribution préférable pour liquidités

- Horizon long (> 10 ans) : capitalisation pour performance maximale