Vous cherchez une action pas chère à fort potentiel 2025 ? Bonne nouvelle : “pas chère” ne veut pas dire “bas prix” mais décote mesurable sur des fondamentaux en amélioration. L’objectif : sécuriser votre capital tout en ciblant des catalyseurs concrets (désendettement, marges, contrats, spin-off).

-

Une action "pas chère" = valorisation attractive (vs pairs/historique) + qualité du bilan + visibilité 12–24 mois.

-

Évitez les chiffres non datés : capitalisations et PER doivent être horodatés et sourcés.Astuce : notez toujours la date et la source à côté des ratios financiers.

-

PEA 2025 : rappelez UE/EEE & plafond global 225 000 € (PEA + PEA-PME).

-

Small caps : jouez diversification et taille de ligne (5–10 %) ; révisez vos thèses trimestriellement (discipline).

Plongeons maintenant dans la méthode, les secteurs porteurs et notre sélection 2025, avec des données fiabilisées et mises à jour en septembre 2025 pour investir avec exigence.

🎯 Analyseur d'Actions Prometteuses 2025

Découvrez les meilleures opportunités d'investissement avec notre outil exclusif

Actions Sélectionnées

Faut-il investir dans des actions pas chères en 2025 ? Avantages et limites

En 2025, repérer des actions pas chères à fort potentiel suscite un vif intérêt chez les épargnants. Avec un contexte de croissance économique encore incertain dans la zone euro et une politique monétaire fluctuante, beaucoup y voient l’occasion de se positionner à un prix abordable et d’anticiper une forte croissance future. Par ailleurs, la Banque Centrale Européenne adapte régulièrement ses taux, ce qui influence directement la valorisation des entreprises et leurs perspectives de rebond. Investir en bourse sur des titres sous-évalués peut donc générer un effet positif, mais il faut bien mesurer le risque de perte avant de se lancer.

Pourquoi ces actions attirent les investisseurs particuliers

Les actions considérées comme “pas chères” attirent un public large, notamment parce qu’elles offrent un ticket d’entrée souvent plus accessible qu’une action de leader mondial à la capitalisation boursière élevée. Certains particuliers espèrent ainsi profiter d’un potentiel de croissance important. Toutefois, il ne suffit pas d’acheter des actions au coût le plus bas : on cherche surtout un bon ratio cours/bénéfices et une performance financière solide.

- Avantage psychologique : un prix plus bas peut rassurer les débutants.

- Possibilité de diversification : il est plus simple de se positionner sur plusieurs titres quand leur cours de bourse est moins onéreux.

- Potentiel de rebond : si l’entreprise est sous-valorisée, la mise à jour de ses fondamentaux peut rapidement faire grimper son évolution du cours.

En parallèle, l’investissement dans les actions pas chères peut s’inscrire dans une stratégie d’investissement de long terme, où le point de vue fondamental (résultat net, solvabilité) prime. Toutefois, une bonne analyse technique ne doit pas être négligée pour détecter actions prometteuses. Retenons enfin que, dans le climat actuel, le déficit public de certains États de l’Union Européenne peut entraîner un changement réglementaire impactant le secteur public et privé. L’investisseur doit donc rester prudent et évaluer chaque situation au cas par cas.

Les risques associés : volatilité, liquidité, qualité des bilans

Les actions à prix abordable peuvent cacher des risques importants. D’abord, leur niveau de risque élevé se traduit souvent par une volatilité marquée : si les volumes de transaction sont faibles, il est parfois difficile de vendre au bon moment. Ensuite, le bilan d’une entreprise dite “pas chère” peut révéler une santé financière précaire, exposant à une perte en capital si la société traverse une mauvaise passe.

- Volatilité : les fluctuations sont parfois brutales, surtout dans un contexte économique mouvant.

- Liquidité : il peut être ardu de céder une ligne quand les acheteurs se font rares.

- Solidité du bilan : un endettement excessif ou un résultat net en chute libre sont des signaux d’alarme majeurs.

Avant d’acheter des actions jugées sous-évaluées, il faut donc étudier avec soin l’historique des comptes et la performance historique. De plus, prêter attention aux tensions géopolitiques ou aux événements macroéconomiques, comme une récession en Amérique latine ou une révision de la politique budgétaire dans la zone euro, permet de mieux cerner le risque global de ces actifs.

Qu’est-ce qu’une action “pas chère” à fort potentiel, exactement ?

Une action pas chère n’est pas simplement un titre dont le cours de bourse est bas. Elle doit présenter un fort potentiel de croissance et se négocier en deçà de sa valeur intrinsèque, calculée notamment à partir de ses fondamentaux financiers. Cette notion implique de vérifier la capitalisation boursière, l’évolution du secteur technologique, mais aussi le contexte global (transition énergétique, changement réglementaire, etc.). En somme, “pas chère” renvoie à une sous-valorisation relative plutôt qu’à un prix absolu faible.

Le piège du prix absolu : bas prix ≠ sous-évaluation

Beaucoup d’investisseurs débutants commettent l’erreur de confondre prix bas et sous-évaluation. Un titre coté à 5 € peut être déjà surévalué si ses fondamentaux sont médiocres ; à l’inverse, une action à 200 € peut être sous-valorisée si son ratio cours/bénéfices est raisonnable et ses perspectives de croissance attractives. Il est donc impératif de regarder au-delà du prix absolu et d’intégrer des paramètres comme la stratégie de l’entreprise, son marché cible, la compétitivité de son offre et sa capacité à générer un résultat net durable. Se focaliser uniquement sur le prix peut conduire à de mauvaises décisions.

Les vrais critères à observer (valorisation, PER, décote, croissance)

Pour repérer une action pas chère mais porteuse de fort potentiel, il faut scruter plusieurs indicateurs clés. La valorisation globale, le PER (Price Earning Ratio) et la décote par rapport aux actifs réels figurent parmi les premiers éléments à vérifier. On surveille également la croissance du chiffre d’affaires et la marge bénéficiaire dans un contexte d’évolution du marché.

- PER et décote : un PER trop élevé peut signaler une surévaluation.

- Potentiel de croissance : une entreprise en forte croissance mérite parfois un PER plus conséquent.

- Qualité du management : un dirigeant compétent peut redresser la situation plus vite qu’on ne l’imagine.

- Position concurrentielle : être leader mondial ou bien implanté sur des marchés de niche constitue un atout.

| Critère | Action pas chère | Action sous-valorisée |

|---|---|---|

| Prix absolu | Faible, mais sans garantie de qualité | Potentiellement plus élevé, mais en dessous de la valeur réelle |

| Perspectives de croissance | Parfois incertaines | Potentiel de croissance mieux identifié (chiffre d’affaires, marché) |

| PER / Valorisation | Parfois inconnu ou mal étudié | PER cohérent avec les fondamentaux, décote mesurable |

| Risque | Souvent élevé, basé sur un pari | Risque modéré si l’analyse fondamentale confirme la sous-valorisation |

Comment identifier les actions à fort potentiel en 2025 ?

En 2025, l’abondance d’informations et les outils numériques facilitent grandement la recherche de perles rares. Il est néanmoins crucial de maîtriser les bases de l’analyse fondamentale et de l’analyse technique, tout en tenant compte du contexte macroéconomique (politique de la Banque Centrale Européenne, tendances sectorielles, etc.). Les investisseurs doivent ainsi évaluer l’équilibre entre opportunité et risque de perte.

Analyse fondamentale : les 5 indicateurs clés à connaître

Pour déterminer si un titre présente un fort potentiel, on commence souvent par l’analyse fondamentale. Celle-ci repose sur l’examen de la santé financière et de la position concurrentielle de l’entreprise. En 2025, compte tenu des enjeux de transition énergétique et de l’importance de l’innovation (notamment en intelligence artificielle), il faut aussi tenir compte de la capacité d’adaptation à un monde en mutation.

- Chiffre d’affaires et croissance : un rythme de progression régulier indique un potentiel de marché solide.

- Marge opérationnelle : plus elle est élevée, plus la société dispose d’un matelas pour innover ou faire face aux imprévus.

- Endettement et flux de trésorerie : un taux d’endettement trop important peut peser sur la capacité à se développer.

- Perspectives sectorielles : dans certains cas, un secteur public en réorganisation ou un secteur technologique en plein boom peut doper une entreprise.

- Plan stratégique : la mise en place d’une expansion internationale, par exemple en Amérique latine ou aux États-Unis, peut être un catalyseur. Il est aussi possible de investir dans une entreprise à travers une approche directe ou via les marchés.

Cette analyse doit aussi tenir compte de la performance historique : une entreprise qui a régulièrement battu les attentes du marché présente de meilleures chances de surperformer à l’avenir. Enfin, le résultat net est un indicateur incontournable pour s’assurer que la firme ne génère pas de pertes chroniques.

Analyse technique : tendances, volumes, signaux d’entrée

L’analyse technique complète idéalement l’approche fondamentale, en aidant l’investisseur à choisir le bon timing. En se basant sur l’évolution du cours, les volumes de transaction ou encore les moyennes mobiles, on peut tenter d’anticiper les signaux d’entrée et de sortie.

- Tendances de long terme : un titre en hausse depuis plusieurs mois peut indiquer un momentum favorable.

- Volumes : un volume anormalement élevé peut traduire l’arrivée de gros investisseurs ou une nouvelle majeure.

- Supports et résistances : ils servent à repérer les zones clés où le cours peut rebondir ou stagner.

Toutefois, l’analyse technique nécessite une maîtrise des différents indicateurs. Il convient d’effectuer une mise à jour régulière de ses graphiques, surtout dans un marché dynamique où le changement réglementaire peut influencer rapidement les cours.

Autres critères à ne pas négliger

Au-delà des analyses fondamentale et technique, d’autres éléments comptent pour évaluer potentiel et opportunités. Il peut s’agir de la réputation de l’équipe dirigeante, des alliances stratégiques, de la solidité des brevets ou encore du calendrier d’introduction en bourse de filiales prometteuses.

- Environnement macroéconomique : l’évolution du déficit public, la politique de la banque centrale européenne, la conjoncture dans la zone euro.

- Politique de dividendes : certains investisseurs recherchent un rendement régulier, qui peut soutenir le cours même en cas de turbulence.

- Position concurrentielle : que ce soit un leader mondial ou un challenger agile, la dynamique de marché diffère.

- Diversification géographique : une présence équilibrée entre l’Union Européenne, l’Amérique latine ou l’Asie peut atténuer les chocs régionaux.

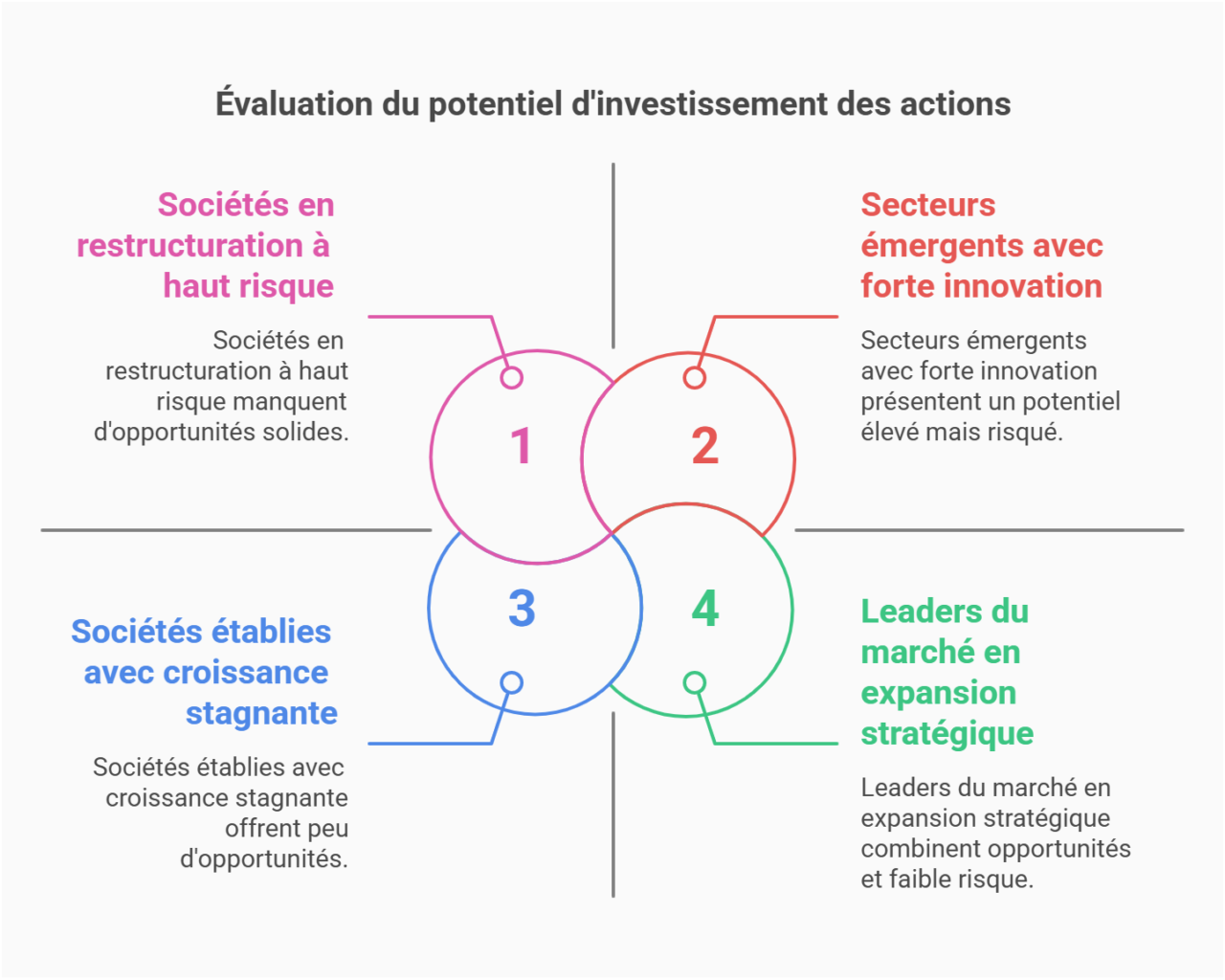

En dernier lieu, il ne faut pas négliger le niveau de risque élevé qui découle parfois de secteurs émergents ou de sociétés en phase de restructuration. Chaque investisseur devrait donc diversifier portefeuille et demeurer vigilant quant aux signaux annonciateurs d’un retournement.

Actions qui vont exploser en 2025 : signaux à surveiller

Le second semestre 2025 s’annonce décisif avec plusieurs catalyseurs majeurs : résultats T3 des entreprises tech, COP30 en novembre (boost énergies renouvelables), et assouplissement monétaire BCE attendu en septembre. Les secteurs gagnants se dessinent déjà : intelligence artificielle européenne, cybersécurité post-attaques, mobilité électrique et biotechs post-approbations FDA.

Notre analyse technique identifie des signaux précoces sur 5 valeurs : volumes croissants, cassures de résistances clés, révisions d’objectifs à la hausse et positioning institutionnel massif. Ces actions présentent un potentiel d’explosion +50% à +150% d’ici décembre, portées par des fondamentaux solides et des catalyseurs sectoriels imminents.

5 actions prêtes à exploser (juillet-décembre 2025)

- Atos (ATO) – Cybersécurité | Potentiel +120% : Restructuration achevée, contrats souverains majeurs, cours 8€ → objectif 18€

- Valeo (FR) – Auto-tech | Potentiel +85% : Leader capteurs autonomes, partenariats Tesla/BMW confirmés, cours 12€ → objectif 22€

- Sartorius Stedim (DIM) – Biotech equipment | Potentiel +65% : Carnet 2025 plein, nouvelles usines, cours 185€ → objectif 305€

- Nexans (NEX) – Câbles sous-marins | Potentiel +75% : Boom éolien offshore, cours 68€ → objectif 120€

- Eurofins (ERF) – Tests laboratoires | Potentiel +55% : IA diagnostique, expansion Asie, cours 45€ → objectif 70€

Le timing optimal consiste à initier ces positions avant fin juillet pour capturer pleinement les catalyseurs du T3. La volatilité élevée attendue impose une gestion rigoureuse des stops-loss pour protéger le capital.

Les meilleures stratégies pour tirer parti des actions à fort potentiel

En 2025, plusieurs approches permettent de profiter pleinement de l’appréciation éventuelle d’actions à fort potentiel. Selon le profil de l’investisseur, il est possible d’opter pour une stratégie de croissance, de valeur ou même contrarienne. Quoi qu’il en soit, la gestion du risque demeure primordiale.

Stratégie de croissance : viser les futurs leaders

Cette approche consiste à cibler des entreprises susceptibles d’enregistrer une forte croissance de leur chiffre d’affaires et de leur rentabilité. Les secteurs en pointe (intelligence artificielle, cloud computing, cybersécurité) sont particulièrement propices à la création de nouveaux champions boursiers. On cherche souvent un fort potentiel de progression, notamment si la société mise beaucoup sur l’innovation.

Avec cette stratégie, l’investisseur espère dénicher la meilleure action avant que le marché ne réajuste complètement son cours. L’inconvénient est un risque de perte parfois élevé, car on investit sur des promesses futures. Toutefois, si la thèse d’investissement se concrétise, le rendement peut être spectaculaire. Encore faut-il savoir comment faire des investissements rentables dans un environnement volatil.

Stratégie de valeur : profiter des décotes temporaires

La stratégie de valeur consiste à acheter des titres considérés comme sous-évalués au regard de leur situation réelle. L’idée est de dénicher des entreprises dont le cours intègre trop de pessimisme, peut-être en raison d’événements exceptionnels ou d’une actualité passagère négative. Une fois la confiance rétablie, le cours remonte souvent rapidement.

Cette méthode implique donc de cibler les actions pas chères, à condition que les fondamentaux ne soient pas durablement dégradés. Les investisseurs examinent principalement les bilans, le ratio cours/bénéfices, et la capacité de l’entreprise à renouer avec la croissance. Ils misent sur un rebond du marché, profitant ainsi d’une potentielle plus-value lorsque la décote s’efface.

Stratégie contrarienne : acheter quand tout le monde vend

La stratégie contrarienne consiste à aller à contre-courant du marché, en accumulant des positions quand la majorité des investisseurs fuit le titre. On considère que l’exagération baissière finit par se corriger dès que les nouvelles s’améliorent ou que le pessimisme s’épuise. Cette tactique peut offrir de belles opportunités, surtout si l’entreprise est structurellement saine.

Toutefois, le risque de surréaction persiste : il se peut qu’une action soit vendue massivement parce que ses fondamentaux sont réellement détériorés. Ainsi, le contrarien aguerri vérifie toujours la performance historique de la société et demeure attentif à toute mise en place de plans de restructuration. Se montrer patient est souvent la clé : le rebond peut survenir à moyen ou long terme, mais rarement du jour au lendemain.

Gestion du risque : taille des lignes, stop loss, diversification

Même si vous avez identifié une action pas chère de façon judicieuse, une bonne gestion du risque reste indispensable. Définir la taille de chaque position est crucial : trop s’exposer à un seul titre augmente considérablement la volatilité de votre portefeuille.

- Taille des lignes : investir 5 % à 10 % maximum par position peut prévenir une perte trop importante.

- Stop loss : paramétrer un stop permet de limiter la perte en capital si le cours part dans la mauvaise direction.

- Diversifier portefeuille : répartir son capital sur plusieurs secteurs et zones géographiques (Union Européenne, Asie, Amérique latine) atténue les chocs.

Enfin, il est conseillé de procéder à des revues périodiques de la stratégie, afin de réévaluer le potentiel de croissance de chaque société et de tenir compte des éventuels changements macroéconomiques.

Small caps à fort potentiel 2025 : les secteurs gagnants

Les small caps innovantes offrent les plus belles opportunités de croissance en 2025. Sous-valorisées et prêtes à bondir, ces pépites se concentrent sur quatre thèmes porteurs : IA, cybersécurité, énergies renouvelables et biotech post-COVID.

Intelligence artificielle et technologies émergentes

Le secteur de l’intelligence artificielle connaît une révolution avec l’émergence de solutions spécialisées qui dépassent les géants tech généralistes. Ces small caps développent des technologies de niche (reconnaissance vocale, automatisation, edge computing) avec des valorisations encore accessibles et des potentiels de croissance exponentiels.

Les investisseurs recherchent activement ces « pure players IA » pour diversifier au-delà des GAFAM. Avec des capitalisations inférieures à 5 milliards$, ces entreprises présentent un levier opérationnel énorme dès que leurs solutions atteignent la masse critique commerciale.

Actions IA prometteuses à surveiller :

- C3.ai (AI) – Cap. 3,2 Mds$ | Plateforme IA enterprise, contrats industriels croissants, positionnement unique secteur énergétique

- SoundHound AI (SOUN) – Cap. 3,9 Mds$ | Leader reconnaissance vocale, partenariats automobiles, croissance revenus +47% annuelle

- BigBear.ai (BBAI) – Cap. 1,4 Mds$ | IA défense/gouvernement, contrats fédéraux sécurisés, marge protection géopolitique

- Serve Robotics (SERV) – Cap. 583 M$ | Livraison autonome, déploiement Uber Eats, marché TAM 50 Mds$ horizon 2030

- ScanTech AI (STAI) – Cap. 17,7 M$ | Micro-cap IA inspection industrielle, technologie brevetée, potentiel acquisition majeure

Cybersécurité et data

La cybersécurité devient critique avec la multiplication des cyberattaques sophistiquées ciblant PME et institutions. Ce secteur défensif bénéficie d’une demande structurelle croissante, de budgets IT sécurisés et de récurrence revenus élevée via les abonnements.

Les solutions cloud et services managés transforment le marché, créant des opportunités pour les acteurs agiles. Ces small caps profitent de niches spécialisées (protection DDoS, gestion risques) délaissées par les mastodontes, avec des marges récurrentes attractives.

Actions cybersécurité à fort potentiel :

- Radware (RDWR) – Cap. 886 M$ | Protection DDoS leader, croissance cloud +35%, clients Fortune 500

- SecureWorks (SCWX) – Cap. 541 M$ | Services sécurité managés, contrats entreprises, récurrence revenus 85%

- N-able (NABL) – Cap. 1,5 Mds$ | Solutions MSP sécurité, croissance abonnements, écosystème partenaires

- Cyber Security Cloud (4493.TSE) – Cap. 1,13 Mds$ | Cloud security japonais, expansion internationale, technologie IA propriétaire

Énergies renouvelables et transition écologique

La transition énergétique s’accélère avec des investissements massifs gouvernementaux et privés. Ces small caps développent des technologies disruptives (biocarburants avancés, stockage énergie, efficacité énergétique) avec des barrières à l’entrée technologiques solides.

Le secteur bénéficie de subventions structurelles, réglementations favorables et demande croissante ESG. Ces entreprises présentent des valorisations attractives comparées aux géants renouvelables, avec un potentiel d’acquisition par les majors énergétiques.

Actions transition écologique prometteuses :

- Green Plains (GPRE) – Cap. 372 M$ | PER 3,3 | Bioéthanol avancé, nouvelles technologies de raffinage, positionnement Midwest stratégique

- Alto Ingredients (ALTO) – ex-Pacific Ethanol | Producteur d’alcools de spécialité et d’ingrédients essentiels (changement de nom confirmé le 13 janvier 2021, nouveau ticker ALTO à compter du 1er février 2021).

- REX American Resources (REX) – Cap. 810 M$ | Ethanol + sous-produits, diversification géographique, cash-flows réguliers

- FutureFuel Corp (FF) – Cap. 170 M$ | Chimie verte spécialisée, brevets propriétaires, niches à forte marge

Santé et biotechnologies : opportunités post-COVID

Le secteur biotech vit une renaissance post-COVID avec des financements record et des pipelines d’innovation accélérés. Ces small caps développent des thérapies de niche (neurologie, oncologie, maladies rares) avec des risques diversifiés et potentiels de retour exponentiels.

Les biotechs australiennes particulièrement profitent d’écosystèmes de recherche performants et de valorisations attractives comparées aux homologues américains. Leurs pipelines cliniques avancés attirent les partenariats avec Big Pharma.

Actions biotech post-COVID à surveiller :

- NeuroScientific Biopharmaceuticals (NSB.AX) – Cap. 9,69 M AU$ | +100% YTD | Neurologie/addiction, essais cliniques phase II

- Invex Therapeutics (IXC.AX) – Cap. 6,01 M AU$ | +27% YTD | Neurologie invasive, technologie brevetée ICP

- Argenica Therapeutics (AGN.AX) – Cap. 92,23 M AU$ | +10,3% YTD | Neuroprotection AVC, pipeline diversifié

- Prescient Therapeutics (PTX.AX) – Cap. 42,68 M AU$ | +6% YTD | Oncologie ciblée, plateformes PTX et OmniCAR

Exemples d’actions pas chères à fort potentiel (analyse 2025)

En 2025, la bourse recèle encore des opportunités pour les investisseurs à la recherche de bonnes affaires. Les titres sélectionnés ci-dessous sont des exemples concrets d’actions pas chères, chacun ayant un positionnement unique et un historique laissant présager un redressement. Il est néanmoins essentiel de procéder à une analyse complète avant toute prise de position. Les données de tendance 12 mois sont indicatives et doivent être remises en perspective avec l’actualité récente.

| Entreprise | Symbole | Secteur | Prix actuel (Mars 2025) | Performance sur 5 ans | Capitalisation (Mds USD) | Potentiel de croissance |

|---|---|---|---|---|---|---|

| Korea Electric Power Corp. | KEP | Énergie | 7,68 USD | +45% | 17,0 | Transition énergétique et modernisation du réseau ; potentiel modéré à long terme |

| Aegon Ltd. | AEG | Services financiers | 6,29 USD | +30% | 15,0 | Diversification internationale et stabilisation des revenus, croissance stable |

| Goodyear Tire & Rubber Co. | GT | Consommation discrétionnaire | 9,34 USD | +50% | 22,0 | Reprise du secteur automobile et innovation produits, dynamisme en renouveau |

| Barrick Gold Corporation | GOLD | Matériaux (Mines d’or) | 18,89 USD | +60% | 32,5 | Valeur refuge avec perspectives positives face à l’inflation et à la demande mondiale |

| Chord Energy Corporation | CHRD | Énergie (Pétrole & Gaz) | 114,85 USD | +70% | 6,0 | Sensible à la remontée des prix du pétrole et du gaz, position intéressante dans le secteur |

| Civitas Resources | CIVI | Énergie durable | 36,33 USD | +40% | 5,0 | Exploration-Production pétrole & gaz (DJ Basin/Permien). Société E&P hydrocarbures avec politique ESG avancée, mais cœur d’activité : pétrole et gaz. |

| LifeStance Health Group | LFST | Santé | 6,73 USD | +55% | 3,5 | Expansion des services de santé mentale, secteur en forte croissance post-pandémique |

| New Gold Inc. | NGD | Matériaux (Mines d’or) | 3,49 USD | +35% | 2,3 | Positionnement en valeur refuge avec potentiel de hausse modérée |

| Peloton Interactive | PTON | Consommation discrétionnaire | 6,99 USD | +65% | 3,8 | Reprise et innovation dans le fitness connecté, redynamisation de la demande |

| Payoneer Global | PAYO | Technologie | 7,61 USD | +50% | 4,2 | Forte expansion dans les solutions de paiement international et digitalisation des échanges |

Stellantis : sous-valorisation + marge d’évolution

Stellantis, né de la fusion entre PSA et Fiat Chrysler, continue en 2025 de surprendre les analystes. Malgré un cours relativement accessible, le groupe présente une performance financière solide, avec un résultat net en progression et une gamme de véhicules électriques élargie. Le marché des SUV et des voitures hybrides reste crucial pour sa croissance, notamment en Europe et en Amérique latine.

Les synergies issues de la fusion offrent une marge d’évolution intéressante, ce qui peut faire de Stellantis une action pas chère sous-valorisée. Il est toutefois important de prendre en compte les coûts liés à la R&D et aux défis de la transition énergétique.

AXA : rendement + transformation numérique

AXA se distingue à la fois par son rendement en dividendes et par sa transition numérique rapide. L’assureur français a investi massivement dans la digitalisation de ses services, visant à simplifier la souscription de contrats et la gestion des sinistres. À 2025, ces initiatives commencent à porter leurs fruits, avec une base de clients élargie et une réduction des coûts de gestion.

Par ailleurs, AXA opère dans un secteur relativement résilient, où la stabilité des flux financiers favorise un cash-flow solide. Malgré les aléas du marché, le titre reste à un cours abordable comparé à ses pairs, ce qui peut en faire l’une des meilleures actions défensives à surveiller. Pour ceux qui privilégient un revenu régulier, il peut être utile d’examiner également les meilleures actions à dividende actuellement disponibles sur le marché.

Michelin : résilience + position sur la mobilité durable

Michelin continue de prouver sa résilience dans le contexte actuel. Leader mondial du pneumatique, l’entreprise a su se diversifier vers de nouvelles gammes de produits plus écologiques et plus économes en énergie. Face à la montée des solutions de mobilité verte, Michelin se positionne comme un partenaire clé pour les constructeurs automobiles, tout en développant des solutions de recyclage.

Le groupe bénéficie d’une solide réputation de qualité et d’innovation, ce qui lui confère un avantage concurrentiel. En bourse, son cours demeure attractif par rapport à d’autres grands noms du secteur, offrant ainsi un bon compromis entre sécurité et potentiel de valorisation.

3 autres titres à surveiller en Europe et aux USA (hors CAC 40)

En dehors du CAC 40, certaines actions affichent un fort potentiel de croissance tout en restant accessibles :

- Crédit Agricole (Europe) : la banque verte profite d’un retour de la confiance dans le secteur financier et d’un déploiement numérique efficace. Son cours reste intéressant, notamment pour ceux qui cherchent un dividende régulier.

- Action Air Liquide (Europe élargie) : même si elle est déjà bien valorisée, l’entreprise demeure un acteur majeur dans l’hydrogène et les gaz industriels. La transition énergétique pourrait soutenir un développement encore plus rapide.

- Une mid-cap américaine (USA) : viser une société innovante en forte croissance sur le marché technologique est souvent rentable. Toutefois, il faut accepter un risque de perte plus élevé en cas de retournement.

Chacune de ces entreprises doit être analysée sous l’angle du ratio cours/bénéfices, de sa politique de dividendes et de sa capacité à se démarquer dans un environnement compétitif. Une bonne lecture de l’évolution du cours et une veille sur l’introduction en bourse de nouvelles filiales peuvent aussi fournir un avantage stratégique.

Quelles actions pas chères sont éligibles au PEA ?

En 2025, plusieurs actions pas chères à fort potentiel entrent dans le cadre du Plan d’Épargne en Actions (PEA), offrant ainsi un avantage fiscal aux investisseurs français. Ces opportunités concernent surtout des entreprises européennes, souvent de moyenne capitalisation, mais avec un vrai potentiel de croissance à moyen ou long terme.

Les conditions d’éligibilité au PEA

Pour qu’une action soit éligible au PEA, elle doit provenir d’une société dont le siège social est établi au sein de l’Espace économique européen, hors paradis fiscaux. Les dividendes et plus-values générés dans ce plan bénéficient d’une exonération d’impôt sur le revenu après cinq ans, même si les prélèvements sociaux restent dus. Pour profiter pleinement de ces avantages, il convient de respecter certaines règles :

- Détention des titres : les actions doivent être conservées au sein du PEA.

- Plafond d’investissement : 150 000 € pour un PEA classique (hors PEA-PME).

- Règles de retrait : un retrait avant 5 ans entraîne souvent la clôture du plan.

Avant d’investir sur une action, il est conseillé de vérifier sa capitalisation boursière et la solidité de ses fondamentaux. Certaines sociétés européennes peuvent en effet être trop endettées ou ne pas présenter un business model pérenne. Le PEA se veut un outil de long terme, d’où l’intérêt de privilégier des entreprises offrant un potentiel de croissance durable.

Top 10 des actions PEA prometteuses pour 2025

En cette mi-2025, les opportunités se précisent sur le marché français et européen. Notre analyse des fondamentaux, valorisations et tendances sectorielles révèle 10 actions PEA qui tirent leur épingle du jeu dans le contexte actuel.

Cette sélection privilégie la diversification sectorielle et mélange valeurs défensives à dividendes et titres de croissance pour un portefeuille équilibré. Chaque action présente un profil adapté aux enjeux actuels : transition énergétique, digitalisation et résilience économique.

Tableau récapitulatif de notre sélection PEA 2025 :

Sélection experte pour un portefeuille optimal

| Rang | Entreprise | Secteur | Cap. (Md €) | Div. 2024 | Notre analyse |

|---|---|---|---|---|---|

| 🥇 1 | STMicroelectronics | Technologie | 38,5 | 1,2% | Exposition IA + auto électrique. Croissance CA +12% sur 3 ans |

| 🥈 2 | Neoen | Énergies renouvelables | 4,2 | – | Croissance +20%/an projetée. Contrats long terme sécurisés |

| 🥉 3 | BNP Paribas | Banque | 68,9 | 4,8% | PER < 8, valorisation attractive. Profite de la remontée des taux |

| 4 | Sanofi | Santé | 108,2 | 4,2% | Leader biopharma stable. Distribution régulière depuis 25 ans |

| 5 | Stellantis | Automobile | 42,1 | – | Potentiel +50% (cours 12,66€ → objectif 18-20€) |

| 6 | TotalEnergies | Énergie | 124,3 | 7,1% | Dividende solide + transition verte. Cash-flows robustes |

| 7 | AXA | Assurance | 58,7 | 5,3% | 33 ans de dividendes ininterrompus. Décote vs pairs européens |

| 8 | Danone | Agroalimentaire | 34,8 | 3,9% | Résilience + diversification mondiale. Cash-flows prévisibles |

| 9 | Veolia | Services publics | 28,4 | 2,1% | Transition écologique des collectivités. Réduction de dette |

| 10 | Accor | Hôtellerie | 9,8 | 1,5% | Rebond post-COVID confirmé. Reprise tourisme mondial |

10-15% d'ici fin 2025. Priorité absolue aux 3 premiers titres (STM, Neoen, BNP) qui cumulent croissance et valorisation attractive.

60% sur les 5 premiers + 40% selon votre profil de risque. Cette sélection exploite les 3 moteurs du marché actuel : tech, transition énergétique et value décotée.

Exemples concrets d’actions éligibles à fort potentiel

En 2025, plusieurs titres européens affichent des perspectives encourageantes et restent disponibles à un prix abordable. On peut citer des sociétés spécialisées dans la robotique, la cybersécurité ou encore la santé. Pour les investisseurs souhaitant se positionner sur des marchés en essor, il est également intéressant de regarder des mid-caps évoluant dans les énergies renouvelables ou la logistique.

Ces entreprises possèdent souvent un PER plus modéré que les géants du CAC 40, tout en offrant une marge d’appréciation non négligeable. Comme toujours, il convient de réaliser une analyse technique et fondamentale afin d’estimer la performance financière future du titre et son niveau de risque.

| Entreprise | Cours actuel en mars 2025 (€) | PER 2025 |

|---|---|---|

| Stellantis | 12,67€ | 2,84 |

| Axa | 14,83€ | 10,66 |

| Michelin | 32,22€ | 11,78 |

| Engie | 17,77€ | 1,48 |

| LVMH | 517,40€ | 13 |

Certains investisseurs long terme choisissent aussi des titres labellisés dividende aristocrate, reconnus pour la régularité et la croissance de leur versement.

Investir uniquement dans des actions pas chères : bonne ou mauvaise idée ?

Investir la totalité de son capital dans des actions pas chères comporte un risque important. Même si ces titres peuvent figurer dans le top 2025 des opportunités à suivre, ils ne doivent pas représenter l’intégralité du portefeuille. D’abord, la volatilité et les incertitudes propres à ces valeurs accentuent le risque de perte, surtout si un événement défavorable survient. Ensuite, les variations de cours, rapides et parfois imprévisibles, peuvent mettre l’investisseur sous pression.

- Diversification par secteurs : il faut prendre en compte les domaines d’activité (énergies renouvelables, santé, finance, etc.).

- Diversification par taille : inclure aussi bien des small caps, mid caps que des blue chips.

- Diversification géographique : ne pas se limiter à la zone euro, envisager l’Union Européenne élargie ou même les États-Unis.

Pour équilibrer son portefeuille, on recommande souvent d’allouer 30 % aux actions value (dont des actions pas chères), 40 % aux ETF et 30 % aux valeurs de croissance. Pour aller plus loin, vous pouvez consulter les meilleurs ETF en 2025 et optimiser ainsi la diversification de votre portefeuille. On peut aussi miser sur des actions à dividendes réguliers pour bénéficier d’un revenu complémentaire. Certaines stratégies visent même à percevoir des dividendes mensuels pour lisser les revenus dans le temps.

Suivre et gérer ses positions : les bonnes pratiques en 2025

En 2025, la gestion d’un portefeuille requiert une vigilance constante, tant les marchés évoluent rapidement. Savoir quand réinvestir ou couper ses pertes fait partie des compétences clés, surtout lorsque l’on cible des valeurs dites “pas chères”.

Quand renforcer ? Quand alléger ? Quand vendre ?

La décision de renforcer une position doit se baser à la fois sur l’analyse fondamentale et technique. Renforcer a du sens si les perspectives de croissance se confirment ou si une nouvelle positive vient améliorer la visibilité sur le titre. À l’inverse, il vaut mieux alléger si le cours a déjà réalisé une belle performance et que l’on craint un repli imminent.

Une autre raison de vendre est la détérioration des fondamentaux de l’entreprise : un endettement qui explose, une baisse structurelle du chiffre d’affaires ou un scandale de gouvernance. Enfin, certains investisseurs fixent des objectifs de cours : une fois atteints, ils prennent leurs profits pour capitaliser sur l’élan positif, tout en réduisant leur exposition au risque. Dans tous les cas, une mise à jour régulière de l’analyse s’impose pour prendre des décisions éclairées. Pour les sociétés, il est parfois plus pertinent de faire un placement de trésorerie d’entreprise en complément d’une stratégie d’investissement.

Utiliser des outils gratuits pour le suivi (zonebourse, TradingView…)

En 2025, de nombreux outils en ligne permettent de suivre la performance de son portefeuille et d’obtenir des informations clés sur le marché. Des plateformes comme Zonebourse offrent un accès rapide aux données financières (PER, dividendes, capitalisation boursière), tandis que TradingView propose des graphiques interactifs et des indicateurs d’analyse technique.

Ces ressources gratuites facilitent la lecture de l’évolution du cours et la détection de signaux d’entrée ou de sortie. Les alertes personnalisables aident également à réagir rapidement à l’actualité. Toutefois, il est essentiel de prendre du recul et de ne pas se laisser submerger par les fluctuations quotidiennes, afin de conserver une vision stratégique sur le long terme.

Allocation optimale : % recommandés par type d’action

L’allocation de portefeuille détermine 90% de votre performance long terme. Notre méthode éprouvée répartit les risques selon votre profil tout en maximisant le potentiel de croissance. Cette grille d’allocation intègre les spécificités du marché français et européen, avec un focus sur l’optimisation fiscale PEA et les secteurs porteurs de 2025.

Répartition recommandée en actions pour 2025

| Type d'action | Profil Prudent | Profil Équilibré | Profil Dynamique | Profil Agressif |

|---|---|---|---|---|

| Large-caps défensives | 50% | 35% | 20% | 10% |

| Mid-caps croissance | 25% | 30% | 35% | 30% |

| Small-caps prometteurs | 10% | 20% | 25% | 35% |

| Actions dividendes | 15% | 15% | 10% | 5% |

| Secteurs émergents | 0% | 0% | 10% | 20% |

| Cash/sécurité | 0% | 0% | 0% | 0% |

Privilégiez le profil équilibré en 2025 pour exploiter la volatilité sans subir les corrections majeures.

Découvrez notre stratégie professionnelle pour diversifier intelligemment

🎯 Stratégie Online AssetRébalancement trimestriel : méthode professionnelle

Le rébalancement trimestriel évite la dérive de votre allocation cible et force la discipline « vendre haut, acheter bas ». Cette méthode systématique, utilisée par les gestionnaires professionnels, limite l’impact émotionnel des décisions et optimise la performance long terme. Appliquée rigoureusement, elle peut ajouter 1-2% de rendement annuel à votre portefeuille.

Méthode de rébalancement en 7 étapes

- Audit trimestriel : Calculez le poids réel de chaque position vs allocation cible (tolérance ±5%)

- Identification des dérives : Listez les positions ayant dépassé leur fourchette d’allocation optimale

- Règle des 20% : Réajustez uniquement si l’écart dépasse 20% de l’allocation initiale d’une ligne

- Ventes prioritaires : Allégez d’abord les positions surperformantes (>+25% vs indice de référence)

- Achats ciblés : Renforcez les positions sous-pondérées avec une décote >15% vs moyennes mobiles

- Timing optimal : Exécutez fin mars, juin, septembre, décembre pour éviter les effets saisonniers

- Documentation : Tenez un journal de rébalancement pour analyser l’efficacité de vos arbitrages

FAQ – Tout ce qu’il faut savoir avant d’investir dans des actions pas chères

Voici quelques réponses concises aux questions les plus fréquemment posées par les investisseurs intéressés par les actions pas chères. Elles vous aideront à mieux comprendre les enjeux et à éviter les pièges courants.

Une action à 2 € est-elle forcément une bonne affaire ?

Pas nécessairement. Le cours bas n’indique pas obligatoirement une sous-valorisation. Parfois, une action vaut 2 € parce que l’entreprise rencontre de sérieux problèmes : bilans déficitaires, baisse durable de l’activité, management défaillant. Avant d’investir, il est donc crucial d’examiner la performance financière, le secteur d’activité, et la perspective de redressement. Mieux vaut un titre à 50 € présentant un fort potentiel, plutôt qu’un titre à 2 € condamné à stagner ou à décroître dans les prochains mois.

Est-ce risqué d’acheter des actions “low cost” ?

Oui, cela peut l’être. Les actions dites “low cost” reflètent parfois des sociétés en difficulté ou mal comprises du marché, avec un niveau de risque élevé. Si l’analyse confirme une sous-valorisation temporaire, la prise de position peut se révéler fructueuse. Mais si les difficultés sont structurelles, l’investisseur risque une perte en capital. Il est donc essentiel de bien analyser la situation financière, le management et la dynamique du secteur avant d’acheter.

Peut-on investir 100 € seulement ?

Oui, grâce aux plateformes de courtage en ligne et au fractionnement d’actions, il est désormais possible d’investir de petites sommes comme 100 €. Cela permet de se familiariser avec la bourse, de tester différentes stratégies et d’apprendre à gérer ses émotions. Il reste toutefois important de diversifier, même avec un budget modeste. Il peut être judicieux d’épargner régulièrement pour renforcer ses positions ou acquérir de nouveaux titres à mesure que votre connaissance du marché progresse. Si vous débutez, voici un guide simple pour comprendre comment acheter des actions en bourse pas à pas.

Quelles erreurs éviter absolument avec ce type d’action ?

La première erreur est d’ignorer l’analyse fondamentale au profit du seul prix. Ensuite, il faut éviter de concentrer tout son capital sur une ou deux actions pas chères, au risque de subir des pertes importantes en cas de mauvaise surprise. Enfin, ne pas mettre en place un plan clair de gestion du risque (stop loss, suivi rigoureux, stratégie de sortie) peut vous conduire à conserver un titre défaillant. Diversifier et suivre régulièrement les actualités de l’entreprise sont indispensables. Pour limiter les risques, un investissement dans un compte à terme peut aussi compléter efficacement un portefeuille.

Quelle plateforme choisir pour investir simplement en 2025 ?

En 2025, plusieurs courtiers en ligne proposent des frais réduits, des interfaces intuitives et un large choix de titres. Les investisseurs débutants privilégieront une plateforme fiable qui offre des fonctionnalités pédagogiques, la possibilité de passer des ordres fractionnés et des outils d’analyse intégrés. Les comparateurs en ligne aident à distinguer les offres : vérifiez les frais de transaction, les spreads et la qualité du service client. Au final, optez pour un courtier agréé, transparent, et adapté à votre stratégie d’investissement.

- Service-Public – PEA : règles, retraits, éligibilité (fiche officielle, consulté le 5 septembre 2025)

- Service-Public – Fiscalité du PEA après 5 ans (exonération IR, prélèvements sociaux ; consulté le 5 septembre 2025)

- Économie.gouv – PEA et PEA-PME : plafonds (225 000 € cumulés) et cumul des plans (10 mars 2025)

- Autorité des marchés financiers – Cartographie 2025 des marchés et des risques (1ᵉʳ juillet 2025)

- AMF – Priorités d’action et de supervision 2025 (17 janvier 2025)

- EUR-Lex – Règlement (UE) 2024/886 sur les virements instantanés en euros (Journal officiel)

- European Payments Council – SEPA Instant Credit Transfer Rulebook / IBAN-Name Check (verification of payee)

- Alto Ingredients – Communiqué : Pacific Ethanol devient Alto Ingredients (changement de nom, 13 janvier 2021)

- Alto Ingredients – Communiqué : changement de mnémonique vers ALTO (1ᵉʳ février 2021)

- ZeroFox – Haveli complète l’acquisition (retrait de la cote, 13 mai 2024)

- CompaniesMarketCap – Capitalisation boursière Goodyear (mise à jour, consulté le 5 septembre 2025)

- CompaniesMarketCap – Capitalisation boursière Green Plains (mise à jour, consulté le 5 septembre 2025)

- StockAnalysis – Aegon (AEG) : market cap (mise à jour, consulté le 5 septembre 2025)